Crédoc – L’automatisation du traitement des crédits documentaires est désormais possible, tant pour les exportateurs que les importateurs désormais. A la clé, une meilleure visibilité et un contrôle accru des coûts de ce moyen de paiement qui, depuis plus d’un siècle, participe au développement des échanges internationaux dans un cadre sécurisé.

Le commerce international n’a cessé de se développer depuis la fin de la première guerre mondiale et sa forme a évolué, les nouvelles technologies contribuant au rapprochement virtuel des acheteurs et des vendeurs. Il n’en demeure pas moins que leurs préoccupations en matière de protection n’ont pas changé. Au milieu de ce paysage en constante évolution, le crédit documentaire émis, notifié et négocié par les banques, conserve son rôle plus que centenaire de garant de la bonne fin et du règlement des contrats commerciaux entre exportateurs et importateurs. Il bénéficie d’un cadre juridique solide et d’une jurisprudence abondante.

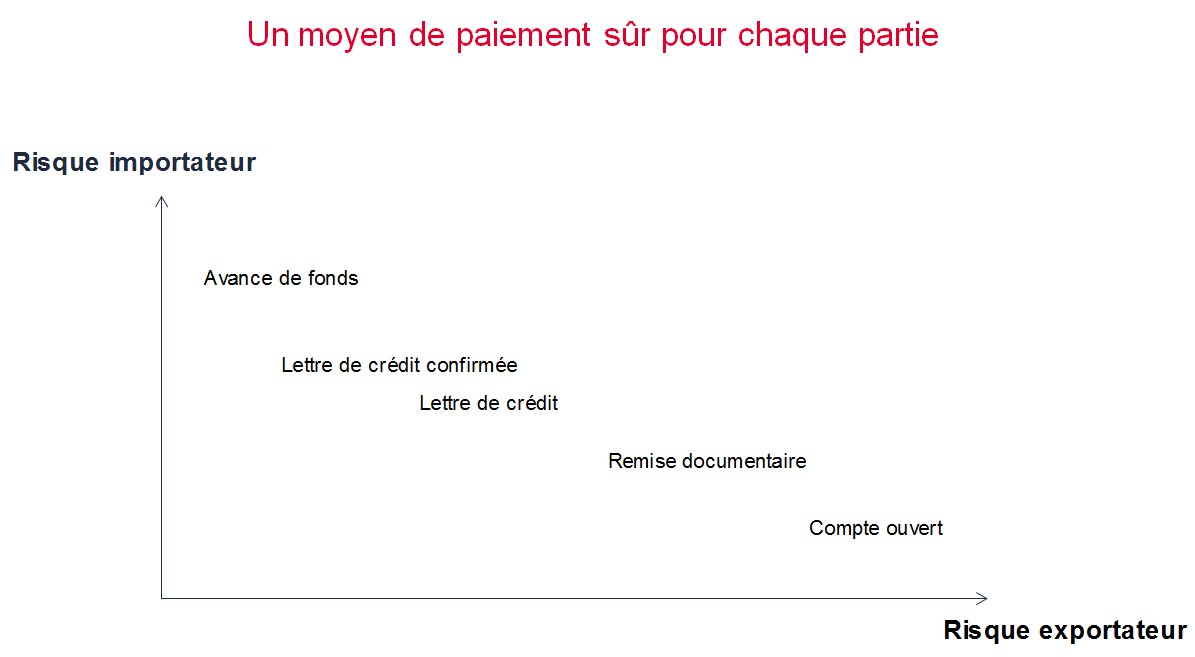

Ce moyen de paiement est utilisé dans plus de 15 % des règlements d’opérations import-export. En effet, l’optimisation des processus achats, le respect des délais et de la qualité des produits conduisent les importateurs à privilégier cet instrument de paiement. Coté exportateur, ce sont les aspects de garantie du paiement final et de financement de la créance (ou de la future créance) qui priment.

Des opérations par nature difficiles à suivre

Si les opérations de trésorerie sont relativement automatisées, les activités liées au commerce international sont, par tradition et nécessité, reconnues comme consommatrices d’opérations de back-office relativement complexes et essentiellement manuelles.

De surcroît, de nombreuses entités internes sont impliquées : les services d’administration des ventes, les usines, les entrepôts, les centres de distribution etc. Ainsi, les personnes en charge des crédits documentaires n’appartiennent elles pas forcément à l’équipe trésorerie mais à la direction import ou la direction des achats directs par exemple. Certains groupes peuvent aussi adopter une gestion des crédits documentaires en silos, marque par marque.

Cette décentralisation et la nature encore très ‘papier’ des opérations de crédits documentaires conduisent à un manque de visibilité patent sur le sujet.

Portails bancaires – Un premier pas vers une gestion plus moderne des crédocs

Dans les années 2000, les banques ont investi dans de nouveaux systèmes de back office pour faire baisser leurs coûts opérationnels. Elles ont proposé à leurs clients des portails de notification, mettant fin à la pratique du fax pour l’envoi des demandes d’émission et de levée des irrégularités.

Mais l’importateur y est bien souvent réduit au simple rôle d’auxiliaire de saisie. Même si certains portails sont plus aboutis que d’autres, notamment en matière de reportings, le trésorier importateur peine à obtenir des données consolidées et en temps réel, dans la mesure où il fonctionne avec plusieurs banques émettrices. Les collaborateurs en charge des crédocs doivent alors composer avec différents portails, et par conséquent plusieurs tokens, plusieurs mots de passe, etc.

Au final, une majorité d’importateurs suivent leurs opérations de crédocs, ni plus ni moins dans un vaste fichier Excel, qu’il faut alimenter manuellement avec les risques naturels d’erreurs et de non exhaustivité. Qui plus est, un crédit documentaire est une opération qui évolue dans le temps avec différents évènements mal connus au départ, et qui donc se prête guère à un enregistrement purement matriciel.

Sachant qu’il faut suivre le cadencement des évènements, la bonne application des conditions tarifaires et le respect des autorisations, ces tableaux sont peu pratiques, fastidieux à maintenir, chronophages.

Des enjeux de coûts importants

Le crédit documentaire a la rare double caractéristique d’être à la fois un engagement pour la banque qui l’émet et un moyen de paiement lors de chaque levée de document. Cette double fonction entraîne des modes de facturation divers et variés, le plus souvent difficiles à comprendre parfaitement, avec des règles, des termes et des usages variables selon les banques.

Les libellés sont multiples, les chausse-trappes sont légion : frais de correspondant, frais SWIFT, cours de change appliqués, périodes indivisibles, forfait appliqué pour telle ou telle commission, minima, frais de messagerie, frais de courrier, etc.

En outre, les bordereaux / avis d’opération se présentent selon des formats encore plus hétérogènes que les traditionnels tickets d’agios, ce qui rend leur lecture et leur compréhension difficiles.

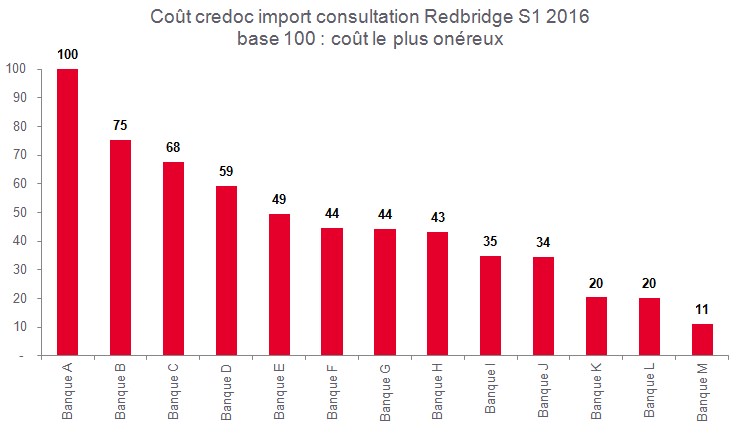

Dans une récente consultation auprès d’une quinzaine de banques, pour le compte d’un distributeur opérant entre 350 et 400 crédocs à l’année, le coût de traitement proposé in fine oscillait dans une fourchette allant de 1 à 9 :

L’activité de Remises Documentaires de ce commerçant de détail, par définition non consommatrice d’engagement, présente comparativement des enjeux moindres mais évoluait selon les mêmes banques dans une fourchette allant de 1 à plus de 5.

MT798

L’augmentation des charges liées notamment aux règles de conformité, et la baisse de leurs revenus liés aux opérations de Trade Finance, obligent les banques à rationnaliser, automatiser leurs opérations de crédits documentaires. Le MT798 est une solution pour proposer un service à forte valeur ajoutée qui favorise la standardisation des échanges, quelque soit la banque.

L’automatisation du traitement des crédits documentaires est portée par une initiative de la centrale de messagerie financière internationale SWIFT qui, en 2008, a intégré un standard pour les messages de trade finance à son modèle SCORE, permettant aux entreprises de dialoguer directement avec les banques du monde entier. Par le biais de requêtes spécifiques dans la messagerie FileAct ou via des messages FIN structurés au format MT 798, certains logiciels spécialisés traitent des messages relatifs aux crédits documentaires.

Une cinquantaine de banques sont aujourd’hui operationnelles sur le MT 798, selon SWIFT. dont la majorité des grandes banques françaises.

Du fait de la relative complexité des crédits documentaires, et donc de la barrière technique que cela peut représenter pour un éditeur de logiciels de trésorerie, le marché des logiciels dédiés au Trade Finance reste une niche. En France, c’est l’éditeur FINELIA qui propose un outil dédié aux crédits documentaires. Cette solution multi-banques de traitement et de suivi dédiée au Trade permet aux entreprises d’échanger avec leurs banques des messages MT798, via Swifnet ou Ebics, que l’on soit importateur ou exportateur. En s’interfaçant avec le système d’information du client, ce nouvel outil permet l’ouverture automatisée de lettres de crédit à partir des détails d’un bordereau de commande dès sa validation (types de marchandises, Incoterms, lieu de départ ou d’arrivée des marchandises,….)

La dématérialisation progressive des documents contractuels devrait favoriser une réduction du temps de transaction et une baisse des coûts de traitement du fait de l’intégration et de l’extension des différents métiers. A terme, l’intégration croissante des systèmes ainsi que l’utilisation progressive de ces nouvelles plateformes devraient encourager une standardisation des produits, une automatisation des processus de traitement et participer ainsi à cette convergence.

Les problématiques Trade peuvent désormais être traitées avec la même efficacité que les problématiques Cash Management. Pour les entreprises, cette évolution apparaît comme un élément clef de l’unification des processus de gestion des données (Data Management), essentiel au pilotage de la liquidité, à la prévision des cash flows et à la gestion des risques (risque de contrepartie, change, taux, Cash at Risk…).