Décriée pour avoir été le vecteur de la crise financière de 2008, la titrisation est devenue un outil de financement aux risques maîtrisés et, donc, à réévaluer à l’aune de la hausse des coûts de financement, écrit Thierry Sebton.

Dans le contexte actuel d’augmentation des taux et des spreads, les sociétés disposant d’actifs mobilisables (créances, stocks, revenus futurs) peuvent valablement envisager d’utiliser la titrisation pour se financer. Nous revenons ici sur les caractéristiques de l’outil et sa règlementation.

Apparue aux Etats Unis au début des années 1980, la titrisation est une technique financière qui permet à une entreprise de transformer des actifs en titres financiers négociables vendus à des investisseurs. Elle vise à “trancher” les actifs, de sorte à ce que les titres émis portent un niveau de risque déterminé (senior, mezzanine, junior). Les investisseurs sont rémunérés en rapport avec ce niveau de risque.

En France, la titrisation a été introduite par la loi n° 88-1201 du 23 décembre 1988, modifiée à plusieurs reprises, notamment pour introduire la possibilité de cession de créances futures.

Quelques définitions

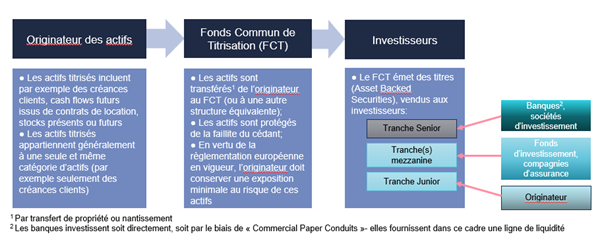

Titrisation : représentation schématique

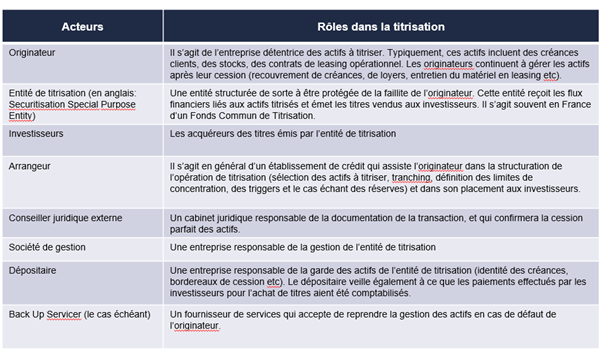

Une opération de titrisation fait intervenir plusieurs acteurs, les plus importants étant le cédant (ou « originateur ») des actifs, l’entité de titrisation (en France ce sera la plupart du temps un Fonds Commun de Titrisation), les investisseurs, l’arrangeur, la société de gestion et le dépositaire.

Le tranching des titres émis par l’entité de titrisation est obtenu par l’utilisation de techniques de rehaussement de crédit : les pertes sur actifs titrisés (par exemple dues au défaut de paiement dans le cadre d’une titrisation de créances clients) sont supportées prioritairement par l’investisseur junior, qui est généralement le cédant lui-même. Le cédant fournit ainsi une protection aux investisseurs seniors, qui ne sont exposés que si les pertes excèdent un montant statistiquement estimé de sorte à n’être atteint qu’avec une probabilité minime. La qualité de crédit des titres émis aux investisseurs est ainsi améliorée et généralement supérieure à celle du cédant lui-même, lui permettant de se financer à moindre coût.

Pour les titrisations financées par ABCP « conduit » (Asset Backed Commercial Paper), le cout de financement (hors cout fixe) est composé (i) du cout de l’ABCP émis sur une base [EURIBOR] non flooré revolving à un mois et (ii) du cout de la ligne de liquidité fournie par la banque. Celui-ci est fonction de la durée de la ligne mais aussi du risque estimé par la banque. Dans ce cadre, La banque cherche à réduire le risque en augmentant la taille des protections et des parts subordonnées tout en maximisant sa rémunération.

La titrisation et la crise financière de 2008 à la source de la nouvelle règlementation européenne de 2019

La titrisation a été pointée du doigt en 2008 comme facteur aggravant de la crise financière.

Rappelons que cette crise a eu pour origine une bulle immobilière aux Etats Unis. Les prix de l’immobilier ont commencé à grimper en 1990 pour atteindre leur niveau culminant en 2006. Pendant cette période, les acheteurs et les prêteurs partaient du principe que les prix ne pouvaient que croître. Les conditions de crédit étaient donc particulièrement favorables ; des prêts représentant parfois plus de 100% de la valeur du bien étaient accordés sans difficulté à des emprunteurs dont la capacité de remboursement était pourtant objectivement douteuse (clients « subprime »). De ce fait, la banque prêteuse, en cas de défaut de l’emprunteur, n’était protégée que si la valeur de l’immobilier continuait à monter…

Pour crever la bulle immobilière, la Réserve fédérale américaine a pris la décision de relever son taux directeur en 2006. De nombreux emprunteurs ont alors fait défaut, se trouvant désormais incapables de rembourser leurs crédits à taux variable.

Or, de nombreuses banques notamment américaines et britanniques avaient titrisé leurs prêts immobiliers. Les investisseurs ayant acheté des parts de titrisation « Mortgage Backed Securities (MBS) » ont dû faire face à des pertes potentielles inédites. La chute de la valeur de marché des parts de titrisation a déstabilisé le marché et certains investisseurs ont enregistré de lourdes pertes.

Il est apparu que la titrisation avait contribué à la crise :

- en permettant aux banques ayant titrisé leurs prêts de ne pas analyser le risque de crédit de leurs emprunteurs comme elles auraient dû le faire : le risque ayant été cédé aux investisseurs, elles n’étaient elles-mêmes que faiblement exposées aux pertes. Ce que l’on appelle l’« aléa moral » a joué à plein.

- Les investisseurs n’ont pas compris le risque qu’ils encourraient : les MBS bénéficiaient de notations fournies par les grandes agences de notation, qui elles-mêmes n’avaient pas analysé le risque correctement (sous-estimation du risque de corrélation de défaut, sur-notation des CDO squared -titrisation de parts de titrisation).

La maitrise des risques par la règlementation

Les régulateurs bancaires mondiaux ont réagi à la crise en renforçant la réglementation de la titrisation (en Europe : Règlementation (EU) 2017/2402) et 2017/2401) :

- Pour lutter contre l’aléa moral, ils ont imposé aux originateurs de conserver au moins 5% du risque titrisé. Ils ont aussi contraint les banques à appliquer des mesures de due diligence draconiennes concernant les prêts titrisés.

- Le cout en capital des ABS a été revu à la hausse. La dépendance vis-à-vis des agences de notation a été réduite.

- Des règles précises définissent désormais les actifs éligibles à la titrisation ainsi que les obligations applicables au cédant en matière de sélection des actifs à titriser.

- L’obligation d’information des investisseurs a été renforcée.

La Commission Européenne a par ailleurs encouragé la mise en place d’opérations « Simples, Transparentes et Standardisées (STS ) » par l’application d’un traitement en capital plus favorable. Ces opérations ne peuvent porter que sur certains types d’actifs, respectant des règles de qualité et de concentration maximum. Leur documentation doit comporter certaines clauses, par exemple des seuils au-delà desquels la transaction s’amortit. L’obtention du label STS se fait aujourd’hui sur la base d’une documentation relativement complexe à fournir à l’Autorité Européenne des Marchés Financiers (ESMA).

Le résultat de l’adoption de ces mesures a été l’assainissement du marché de la titrisation et le renouveau de la confiance des investisseurs.

La titrisation outil de la relance économique et de la finance verte

La Commission Européenne a annoncé en 2021 un assouplissement du statut STS, devant contribuer au financement de la croissance des entreprises européennes dans le contexte de la pandémie.

Par ailleurs, un nombre croissant d’opérations de titrisation vise aujourd’hui des objectifs environnementaux/sociaux: le produit de l’émission est investi dans des programmes remplissant des critères stricts de développement durable et/ou social.

En résumé, La titrisation présente de nombreux atouts

- o pour les investisseurs :

- Diversification du portefeuille: la titrisation donne aux investisseurs non bancaires (par exemple des fonds de pension) accès à des expositions corporate qu’ils ne pourraient pas trouver ailleurs.

- Gamme d’investissement : les ABS sont tranchés, offrant aux investisseurs une large gamme de couples “risk/return”, depuis les titres les mieux notés jusqu’au sub investment grade.

- Rendements des tranches mezzanine/junior: ces tranches offrent des rendements très attractifs.

- pour les entreprises :

- Souplesse du financement: la nature renouvelable de la titrisation réduit le besoin de refinancements répétitifs; les programmes sont structurés de manière à donner à l’emprunteur les moyens de financer sa croissance. La titrisation permet aux entreprises de lever des fonds auprès de financeurs diversifiés (par exemple, un pool bancaire, des investisseurs institutionnels). Une seule banque financeuse/arrangeuse est rarement la meilleure option.

- Réduction des coûts: la titrisation est moins chère qu’un financement non garanti et en général moins chère que les autres formes de prêts garantis, en raison du tranching des risques. A noter que dans le contexte actuel d’augmentation des spreads (déjà sensible au niveau des souverains), la titrisation sera de plus en plus intéressante par rapport aux émissions obligataires.

- Traitement hors bilan: en retirant les actifs titrisés du bilan, la titrisation peut aider une entreprise à améliorer son rating et son ratio d’endettement. A noter que le traitement hors bilan ne peut être obtenu que dans certains cas.

En dernier lieu, la titrisation suppose une rigueur de la gestion des informations et, pour les renouvellements ou les accroissements de volume – et encore plus pour les premières transactions – suppose un investissement en temps significatif.