Rares sont les programmes d’affacturage inversé qui fonctionnent efficacement en France. De nombreuses déceptions peuvent toutefois être évitées en observant quelques règles simples, estime Grégoire de Blignières, associate chez Redbridge.

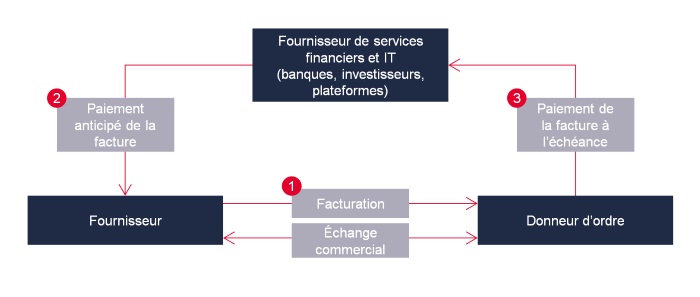

Plusieurs bonnes raisons peuvent pousser un donneur d’ordres à mettre en place un programme d’affacturage inversé (reverse factoring) : sécurisation de termes commerciaux plus attractifs, flexibilité accrue dans la gestion du BFR, renforcement du profil de liquidité des fournisseurs stratégiques, etc.

Malheureusement, ces programmes ne rencontrent pas toujours le succès escompté. Rares sont ceux qui fonctionnent efficacement en France. De nombreuses déceptions peuvent toutefois être évitées en observant quelques règles simples et en déjouant les pièges dès la phase de structuration de la solution.

Délais de paiement et bons à payer

Par nature, un programme d’affacturage inversé ouvre aux fournisseurs de l’entreprise un accès au financement de leurs créances. Aussi, est-il préférable de lancer ce programme dans un environnement caractérisé par des délais de paiements longs, de sorte que l’intérêt du fournisseur à monétiser sa créance soit réel. A cet égard, certains pays comme l’Italie, où les délais de paiement moyens constatés excèdent largement 100 jours, se prêtent mieux que d’autres à la réussite des programmes d’affacturage inversé.

En France, la loi du 4 août 2008 pour la modernisation de l’économie – dite loi LME – a considérablement renforcé les pouvoirs des fournisseurs face aux mauvais payeurs. Les délais de paiements sont en moyenne inférieurs à 50 jours. Cela signifie-t-il qu’un programme d’affacturage inversé n’a pas sa place ? Non, mais pour qu’un tel programme soit intéressant pour le fournisseur, il est indispensable que le donneur d’ordres ait apporté un soin particulier à ses procédures internes de validation des factures. Plus le bon à payer est donné rapidement, plus la durée potentielle du financement de la créance sera longue… et le résultat intéressant pour le fournisseur. Au contraire, une entreprise qui valide tardivement ses bons à payer n’aura pas intérêt à recourir au reverse factoring, qui mobilisera d’importantes ressources pour un résultat faible.

Gestion de projet

Afin de se doter d’un programme optimal, il est essentiel de définir les objectifs en amont et d’anticiper les coûts (coût financier, mobilisation des équipes, affectation de la relation fournisseur, etc.) pour les comparer aux bénéfices attendus. Cette démarche s’impose en prenant le point de vue du donneur d’ordres, mais également celui des fournisseurs, qui doivent trouver leur intérêt dans le programme.

Cet exercice d’anticipation permettra d’impliquer suffisamment en amont les différentes parties prenantes en interne (fonctions financières, achats, juristes, systèmes d’informations) comme en externe (fournisseurs, commissaires aux comptes, banques, investisseurs, plateformes) pour garantir l’exécution de l’opération. Par exemple, l’implication des commissaires aux comptes tôt dans le processus est indispensable pour limiter le risque de requalification de la dette commerciale en dette financière.

Par ailleurs, échanger en amont avec ses fournisseurs permet de tester leur intérêt pour un tel programme. Effectuer un mini-sondage est une autre manière de mieux comprendre leurs attentes et de concevoir une solution qui optimise les bénéfices de chaque partie prenante. Pour garantir son succès, le reverse factoring doit être une opération gagnant-gagnant.

Intéressement des fournisseurs

Le plus souvent, un programme d’affacturage inversé n’atteint pas ses objectifs en raison d’une faible adhésion des fournisseurs. L’enrôlement de ces derniers est fréquemment plus compliqué qu’initialement anticipé. La participation des fournisseurs dépend de la force de conviction du donneur d’ordres, des fournisseurs de services financiers et de la plate-forme technologique chargée de gérer le programme. Bien évidemment, l’attractivité financière du programme pour le fournisseur est un critère à ne pas négliger non plus.

C’est une négociation bilatérale commerciale et financière avec les fournisseurs, nécessairement chronophage, qui mobilisera les ressources encore longtemps après la contractualisation entre les fournisseurs de services financiers et IT et le donneur d’ordres. Les premiers s’appuieront sur leur réseau et sur leur connaissance du produit pour attirer les fournisseurs dans le programme en vulgarisant l’offre. Le donneur d’ordres, quant à lui, pourra jouer de sa relation historique et de la connaissance de chacun de ses fournisseurs pour les intéresser individuellement à cette solution.

Le pendant de la forte implication des fournisseurs de services financiers, notamment les banques, dans l’enrôlement des fournisseurs est qu’ils en profitent – à raison estimeront certains – pour développer leur relation avec les fournisseurs du donneur d’ordres. Si ce comportement ne saurait être blâmé, il doit être encadré de façon à ne pas affecter la relation commerciale entre le donneur d’ordre et ses fournisseurs.

Le donneur d’ordres pourra quant à lui intégrer cette donnée lors des négociations avec les banques sur les conditions financières du programme, puisqu’en plus d’une rémunération financière il leur offre la possibilité d’étendre leur réseau.

En résumé, le succès d’un programme de reverse factoring réside autant dans une préparation coordonnée que dans un suivi relationnel assidu où chaque partie doit réussir à partager des bénéfices.