En 2022, son équipe a encore levé plus de 10 milliards d’euros de dette. Didier Philouze, responsable de l’activité conseil en dette chez Redbridge, dresse le bilan de l’année écoulée sur le marché des financements et livre son analyse prospective pour 2023.

– Comment se présente l’année 2023 pour les entreprises en matière de financement ?

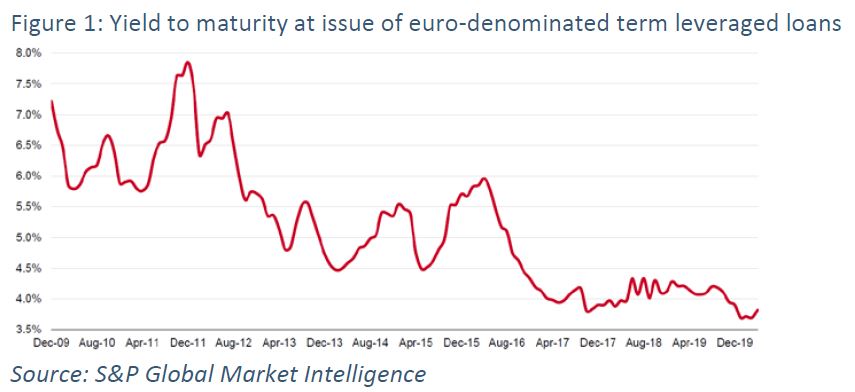

– Didier Philouze, Redbridge : Les banques, qui ont joué en 2022 un rôle d’amortisseur pour les entreprises en laissant ouvertes les vannes du crédit, bien qu’en engageant une montée des spreads, auront un appétit plus mesuré cette année. La hausse des taux a renchéri leur coût du capital et déclenché une révision stratégique des portefeuilles d’engagements, dont les effets se feront pleinement sentir cette année. Les banques vont continuer de relever les marges de crédit (repricing). Les comités seront plus sélectifs, sur fond de fuite vers la qualité (flight-to-quality).

Sur le marché français, il conviendra également de suivre avec attention le refinancement des Prêts Garantis par l’Etat (PGE), dont nombreux commencent à s’amortir. Cela va forcément créer des tensions, car le refinancement de ces prêts exigera plus de fonds propres sans la garantie d’Etat.

En parallèle, les marchés de capitaux semblent digérer la remontée brutale des taux d’intérêts et retrouver une certaine confiance, en témoignent le retour en janvier des émetteurs sur le compartiment high yield (Terreos, Telecom Italia, Faurecia) et la conclusion d’opérations de type amend & extend coté leveraged loans.

La réouverture des marchés de dette sera progressive et se fera sans doute par fenêtres, notamment pour les émetteurs aux profils les plus risqués. Chaque mauvaise nouvelle jettera un coup de froid.

– Quelles sont les implications de ce nouvel environnement pour la stratégie de financement ?

– En ce qui concerne la dette bancaire, les entreprises cherchant à renforcer leur structure financière ne doivent pas perdre de temps car nous ne sommes qu’au début du resserrement des conditions de marché ! Pour ceux qui cherchent à refinancer de la dette existante, procéder à un amend & extend permettra de ne pas trop toucher aux conditions financières actuelles et de reporter à un contexte plus normalisé les discussions avec les prêteurs.

Les sources de liquidité alternatives sont à considérer. Le marché du NEU CP reste actif et compétitif avec un encours de plus de 55Mds€ à fin janvier 2023. Cependant il n’est pas accessible à tous les types d’emprunteurs. Pour sa part, l’affacturage enregistre une croissance soutenue depuis des mois. Son prix s’est relativement moins apprécié que celui des autres types de financements et il est ouvert aux emprunteurs dont le profil de crédit est affecté par la conjoncture actuelle. Le factoring présente aussi l’intérêt de consommer moins de capitaux pour les banques.

Dans un contexte plus tendu, le marché a également vu la montée en puissance des fonds de direct lending et de special situations. Le phénomène s’observe notamment aux Etats-Unis dans l’industrie de l’énergie, aujourd’hui confrontée à la désertion des banques européennes, au désengagement des investisseurs institutionnels du secteur des énergies fossiles et à la réduction de l’exposition des banques faute d’une politique ESG convaincante de ces emprunteurs.

Plus globalement, le thème de l’ESG a un rôle à jouer pour faciliter les négociations et l’accès à la liquidité, en élargissant la base des prêteurs éventuels. A la clé, obtenir une amélioration des termes et conditions pour les sociétés perçues avec un engagement fort sur le sujet développement durable.

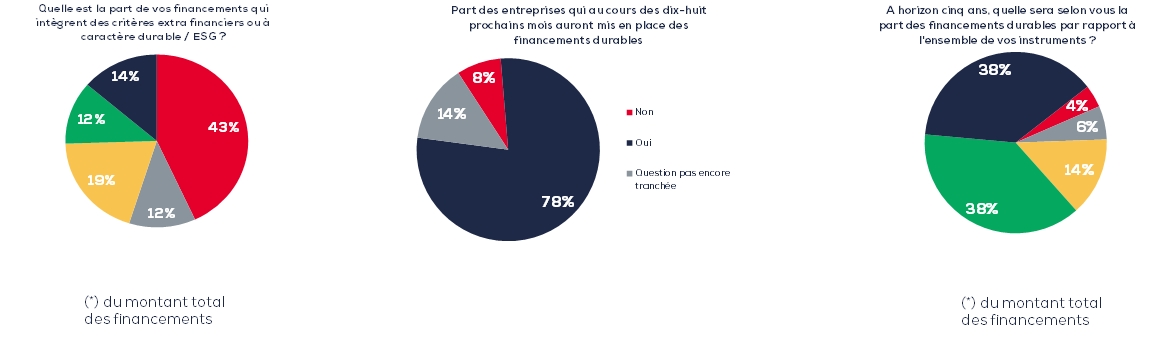

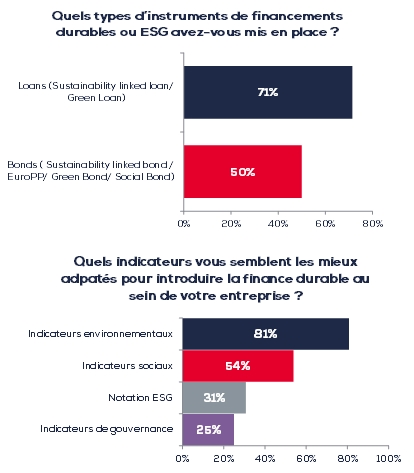

Les financements ESG représentent plus de la moitié des financements mis en place par Redbridge. La clef pour ces financements est de s’assurer que les indicateurs RSE choisis soient en ligne avec la stratégie de la société, qu’ils soient jugés pertinents par le marché et que leur gestion soit souple pour les équipes finance et RSE. Les mécanismes financiers en cas de non atteinte des objectifs RSE doivent également être définis et négociés en amont.

En tout état de cause, en 2023, les opportunités de lever de la dette ne doivent pas être reportées, sauf à prendre le risque de voir la fenêtre de marché se refermer.

– Quelles sont les raisons qui invitent les entreprises à faire appel à Redbridge ?

– Chaque année, nous levons plus de dix milliards d’euros. Nous délivrons entre 35 et 40 missions, pour trois-quarts relatives à des opérations de financement et un quart relatives à des missions de conseil sur la structure d’endettement et le positionnement du profil de crédit. Cela représente une somme d’intelligence de marché !

Faire appel à nos équipes, c’est s’ouvrir l’accès à une connaissance approfondie des conditions de marché et de la capacité de chaque prêteur à se mobiliser à l’instant t sur un profil de risque donné : quelles sont les banques qui n’ont pas trop relevé leurs prix et n’ont pas encore consommé leurs enveloppes de prêts ? Quelles conditions proposent les mieux disants du marché ? Quelles clauses peuvent être négociées et redonner de la flexibilité sans que le prix ne change ? Quelles sont les sources de liquidité additionnelles qui simplifieraient les négociations avec les prêteurs existants ? Quels KPIs ESG pour crédibiliser la démarche RSE de l’entreprise ?

C’est parce que notre équipe sait apporter une réponse non-biaisée à toutes ces questions qu’elle enregistre un volume d’activité soutenu depuis trois ans. Nous accompagnons les entreprises sur tout type de problématique crédit, financement et sécurisation de la liquidité. Aujourd’hui, la demande va croissante pour les missions de conseil en notation et de conseil en RAROC / relation bancaire, illustrant bien les pressions actuelles sur l’accès à la liquidité bancaire.

– Quels sont vos projets pour renforcer votre conseil aux entreprises en 2023 ?

– En lien avec l’internationalisation du cabinet Redbridge, nous poursuivons notre développement en Suisse, en Belgique, en Italie et aux Etats-Unis. L’international représente aujourd’hui plus du tiers de notre activité et cette part va s’accroitre, dans le prolongement de notre démarche d’obtention d’une licence de broker-dealer de nature à faciliter nos opérations sur le marché américain.

Au vu du contexte macro difficile, il semble également évident que les sujets crédit et equity seront bien plus importants qu’ils ne l’étaient depuis la crise de 2008. Aussi, nous sommes heureux d’annoncer le renforcement de notre équipe avec les arrivées d’anciens banquiers expérimentés, comme Guy Silvestre, Pierre Bonnet, Margaux Randier et Cédric Le Brenn. Nous sommes désormais 17 personnes en Europe et aux Etats-Unis au service des entreprises large caps comme midcaps.

Nous avons également lancé en interne de grands travaux pour structurer plus finement et digitaliser notre intelligence de marché dans l’objectif de l’exploiter demain au bénéfice des clients, dans de nouvelles solutions technologiques servant au mieux leurs besoins.