Crédit photo : Charles de Toirac

Comment évaluer le retour sur investissement d’un nouveau moyen de paiement ? A travers leurs expériences du Buy Now Pay Later, de l’orchestration des paiements, du SoftPos et de la lutte contre la fraude, les enseignes Back Market, Christian Louboutin et Thom Group ont illustré combien il est crucial de disposer d’un pilotage expert, orienté ROI, au service de la performance commerciale. Une table ronde très concrète et opérationnelle.

Comment évaluer le retour sur investissement d’un nouveau moyen de paiement ? La question taraude plus d’un responsable trésorerie, dont le rôle historique de prescripteur et garant de l’ensemble des aspects monétiques de l’entreprise s’est dilué ces dernières années. A l’origine de cette évolution, d’un côté la pression des départements ventes et marketing, souvent plus réceptifs, sinon à l’innovation, du moins aux discours bien rodés des prestataires de services de paiement qui les démarchent. De l’autre, une technicité croissante des solutions, qui requièrent des compétences en acquisition digitale et en optimisation de parcours client, éloignées des terrains traditionnels du trésorier.

Ce croisement entre promesses commerciales, complexité technologique et exigence de rentabilité de la stratégie de paiement était au centre des interventions de trois responsables trésorerie d’enseignes prééminentes lors des dernières Journées de l’AFTE. En confrontant leurs expériences et analyses de l’introduction du paiement fractionné – Buy Now Pay Later (BNPL), ces panélistes avaient à cœur de démontrer l’intérêt d’avoir – fût-ce un trésorier ou un autre responsable – un expert orienté résultats pour mettre la sphère des paiements au service du développement des ventes et de la rentabilité.

Sur l’estrade, trois grands noms du commerce tricolore. Christian Louboutin, représentée par Chloée Daullé, trésorière groupe d’une maison de luxe présente dans plus de trente pays, forte de 160 boutiques et d’une activité e-commerce particulièrement dense. Thom Group, avec Jérémy Hugues, directeur de la trésorerie groupe du leader européen de la bijouterie accessible, dont le chiffre d’affaires dépasse le milliard d’euros et qui réunit des marques comme Histoire d’Or, Marc Orian, Trésor, Agatha, Stroili en Italie ou encore OroVivo en Allemagne. Et Back Market, incarné par Laurène Lecomte, directrice des paiements et de la lutte contre la fraude de la licorne française du reconditionné, présente dans dix-sept pays en Europe, aux États-Unis, en Australie et au Japon, pour environ 3 milliards d’euros de ventes annuelles.

Trois modèles, trois niveaux de maturité digitale, une même conviction : le paiement n’est plus un simple passage obligé en fin de parcours client, dont il faut limiter la dérive des coûts, mais un levier décisif de conversion, d’augmentation du panier moyen et de fidélisation.

Le BNPL au crible de trois experts

Chez Christian Louboutin, le BNPL a d’abord été analysé au prisme de cette exigence de rentabilité. La règle est simple : aucun nouveau moyen de paiement ni aucun outil n’est déployé sans hypothèse de ROI positive, documentée dès l’origine. « Les prestataires promettent souvent une hausse du panier moyen et de la conversion, mais nous avons constaté que, chez nous, les paniers BNPL sont en réalité plus faibles que les paniers classiques », souligne Chloée Daullé. Les équipes ont donc construit une grille d’analyse systématique : avant/après sur le taux de conversion, le panier moyen, le coût global – frais, commissions et charges induites –, l’impact sur la fraude et la charge opérationnelle. « Nous comparons ces données à des scénarios de référence pour vérifier si les promesses sont tenues. Si le ROI n’est pas démontré, nous n’activons pas le moyen de paiement, ou nous le limitons à certains marchés », poursuit-elle.

Dans un univers où l’image de marque, le niveau de panier et la gestion du risque sont particulièrement sensibles, le BNPL devient ainsi un cas d’école : outil potentiellement intéressant, mais qui ne s’impose que s’il prouve sa valeur dans les chiffres, et pas seulement dans les présentations commerciales.

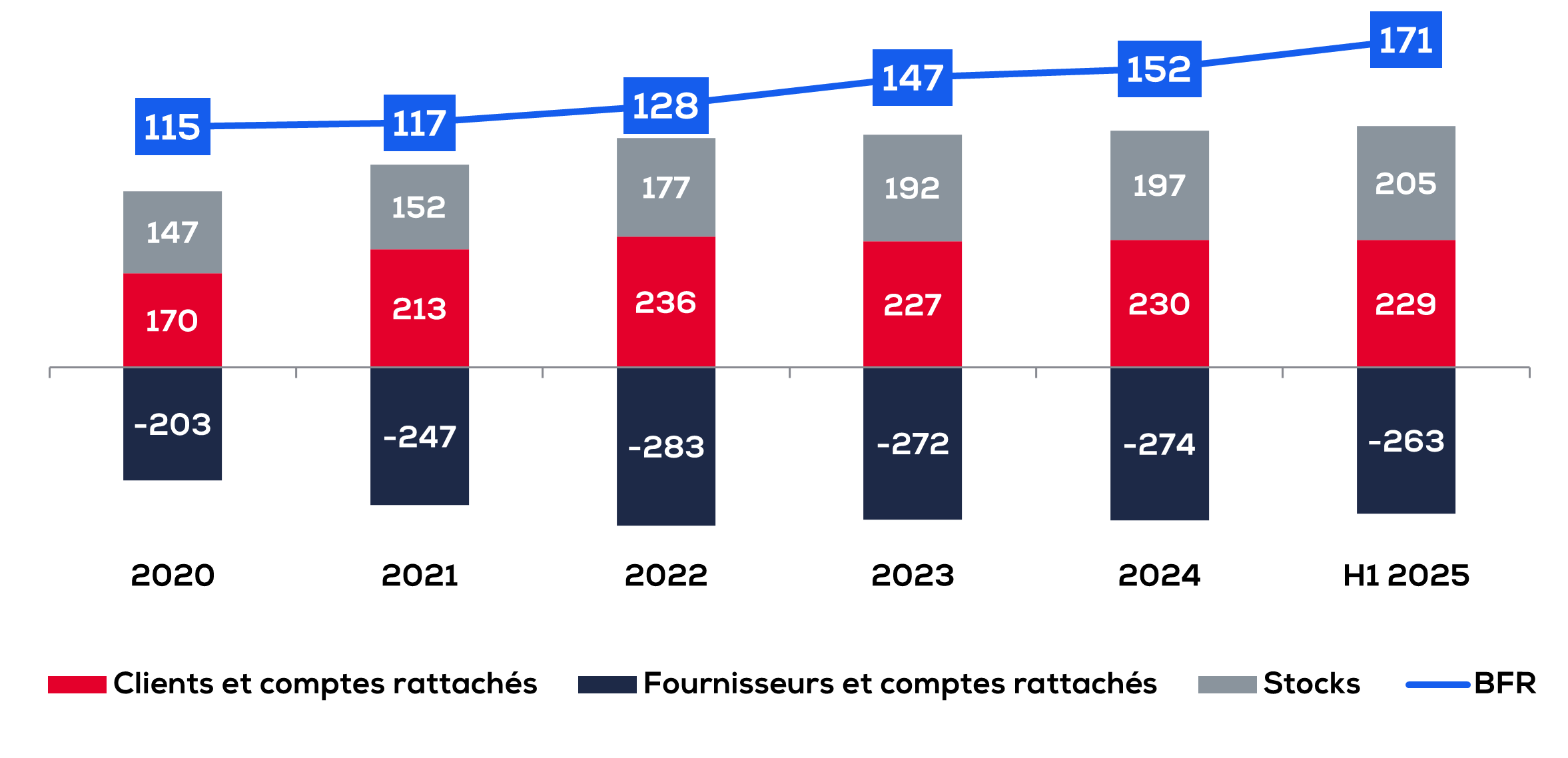

Chez Thom Group, le BNPL fait figure de vieux compagnon de route, déjà largement éprouvé par le terrain. Pour autant, le sujet reste loin d’être trivial. Le paiement fractionné est perçu par la clientèle comme un facilitateur d’achat, permettant de s’offrir un bijou d’un montant supérieur sans augmenter la tension budgétaire immédiate. Mais, côté enseigne, l’équation financière doit être surveillée de près.

Le risque de cannibalisation d’un moyen de paiement moins coûteux, l’augmentation des charges en cas de mauvaise maîtrise des délais de financement ou des taux d’impayés peuvent rapidement inverser la proposition de valeur. Jérémy Hugues attire notamment l’attention sur la différence de coût entre le paiement en trois fois et celui en quatre fois. « Le coût du financement du quatre fois est largement supérieur à celui du trois fois », rappelle-t-il. « Le client va naturellement demander du quatre fois si le choix lui est laissé. Proposer par défaut le trois fois, puis annoncer la possibilité de passer au quatre fois en augmentant le panier pour atteindre un seuil d’éligibilité, a du sens et améliore la satisfaction client ».

Cette logique illustre une conviction forte : « l’acte de paiement fait partie intégrante de l’acte de vente ». Permettre à un client de s’offrir un bijou légèrement plus onéreux, grâce à un financement sans coût supplémentaire pour lui, devient à la fois un levier de panier moyen et un outil de fidélisation. Le BNPL est donc chez Thom un accélérateur commercial, mais sous haute surveillance, piloté par la trésorerie en étroite coordination avec les équipes commerce.

Exclusivement accessible sur des canaux digitaux, Back Market apporte une autre lecture du BNPL, au prisme des données et du test & learn. L’enseigne a développé un indicateur spécifique pour évaluer la performance de sa page de paiement : le SCR (Successful Checkout Rate). « Le SCR, c’est le nombre de personnes qui ont réussi à payer, divisé par le nombre de personnes arrivées sur la page de paiement », explique Laurène Lecomte. « Une personne qui ferme son onglet sans même essayer de payer est donc comptée négativement dans le SCR ».

A/B Testing

Pour affiner l’analyse, ce SCR est lui-même décomposé. Le Click-to-Pay Rate mesure la proportion de clients qui cliquent sur le bouton « payer » parmi ceux qui atteignent la page. Le Transformation Rate, lui, rapporte le nombre de paiements réussis au nombre de clients ayant cliqué sur « payer ». « Quand on ajoute un BNPL, le Transformation Rate a tendance à baisser, car certains clients sont rejetés pour des raisons de crédit. Mais ce qui compte, c’est de voir si l’on a généré plus de tentatives de paiement et, au final, plus de ventes, avec un SCR en hausse », précise-t-elle.

Les campagnes d’A/B testing menées par Back Market ont livré un enseignement frappant : retirer une option de BNPL fait baisser la conversion globale. Différents profils de consommateurs sont attachés à des prestataires spécifiques ; supprimer l’un d’eux revient à fermer une porte à un segment de clientèle, même si l’offre générale peut sembler similaire sur le papier. Dans un environnement de marketplace très concurrentiel, le choix et la qualité d’intégration des solutions BNPL deviennent des variables différenciantes.

Organisation des paiements

Au-delà du seul cas BNPL, se pose alors la question du pilotage de la stratégie de paiement dans l’entreprise. Qui tient la barre ? Qui est légitime pour arbitrer entre promesses commerciales, enjeux d’image, risques de fraude, impacts opérationnels et ROI ?

Back Market a pris un parti clair en construisant très tôt une direction des paiements et de la fraude, avant même que la direction financière ne soit structurée. Cette entité, rattachée à la finance, agit comme véritable « business owner » vis-à-vis des équipes Produit et Tech. « Le paiement et la fraude ont une fonction tellement stratégique que nous avons une très tôt mis en place équipe dédiée, rattachée à la finance », explique Laurène Lecomte. Cette équipe travaille avec « des homologues dédiés côté produit, et des équipes tech dédiées – environ trente personnes », en précisant que « l’équipe comptable est systématiquement dans la boucle, en tant que contributeur indispensable ».

Chez Thom Group, la configuration est plus classique, mais la trésorerie occupe une position centrale de coordination. « La trésorerie joue un rôle de garde-fou et de coordinateur pour garantir une vision globale et équilibrée », résume Jérémy Hugues. Il observe que, dans de nombreuses structures, le leadership opérationnel sur le paiement glisse progressivement vers les directions digitales ou le CDO. D’où la nécessité, selon lui, de poser quelques principes non négociables : « La trésorerie doit être impliquée – voire s’impliquer, s’imposer – dans toutes les réflexions liées aux moyens de paiement ; et elle doit prendre le lead dans tout RFP ou décision d’activation d’un nouveau moyen de paiement, en gérant la négociation des conditions financières et les impacts sur les outils, notamment la réconciliation comptable ».

Chez Christian Louboutin, la trésorerie joue également ce rôle pivot, à la jonction du commerce, de l’IT et de la finance. Elle coordonne les équipes e-commerce et retail, gère la sélection et la relation avec les PSP et les banques, et pilote directement le risque de fraude et les outils associés.

Trois exemples de stratégies gagnantes

Dans ce paysage, le BNPL n’est finalement qu’une illustration de la monétique comme levier de performance commerciale. Chacun des intervenants a mis en avant un succès récent qui dépasse le sujet du paiement fractionné.

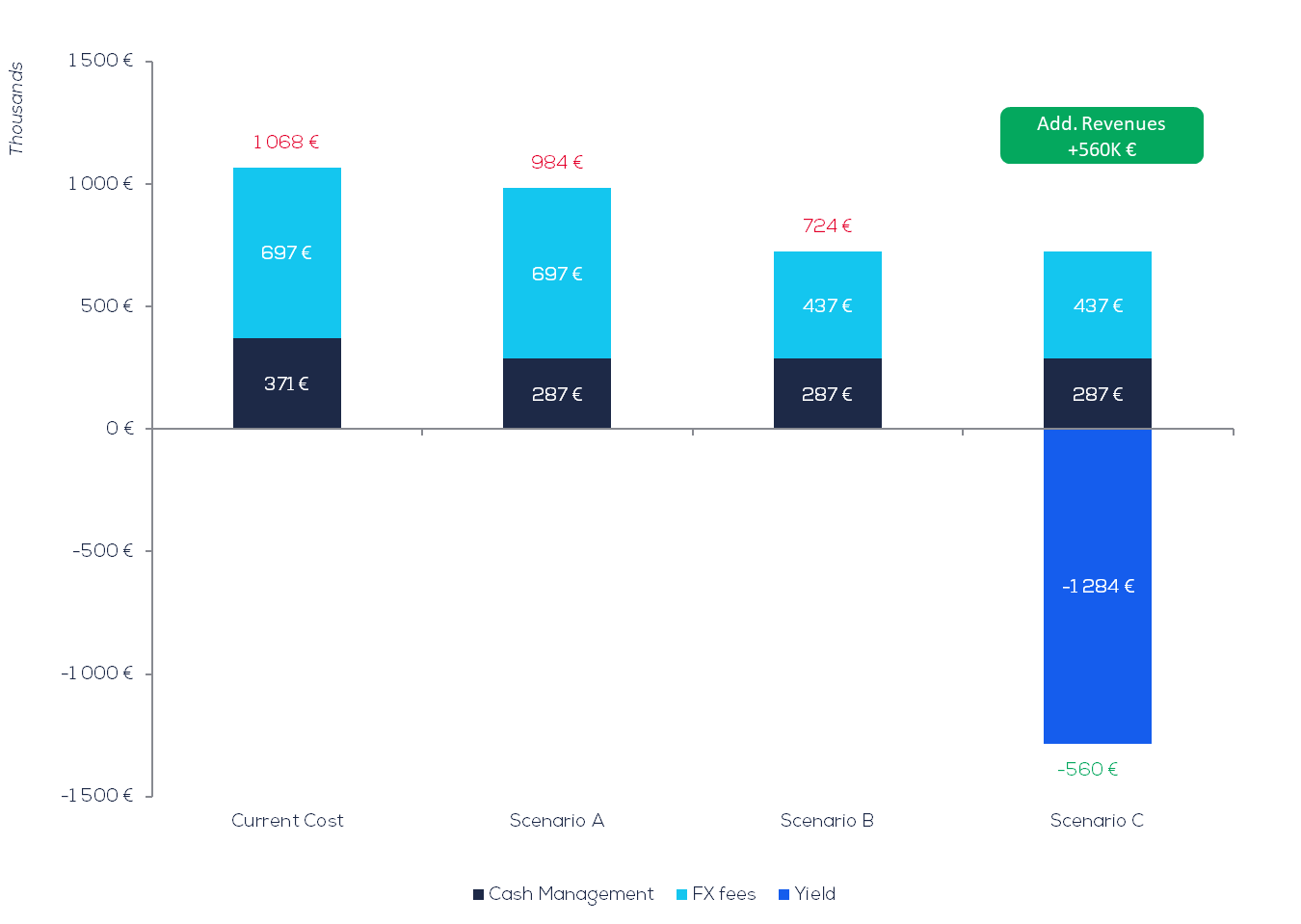

Back Market a mis en avant son projet d’orchestration des paiements. En mettant en concurrence plusieurs acquéreurs, en affinant les règles de routage des transactions et en tirant parti des spécificités locales, la plateforme a significativement amélioré ses taux d’acceptation. En orientant certaines cartes vers des acquéreurs domestiques appartenant au même groupe que l’émetteur, Back Market a gagné « près de dix points de conversion sur certains segments », générant « plusieurs millions d’euros de revenus additionnels ». La monétique y est clairement positionnée comme un levier de croissance à part entière.

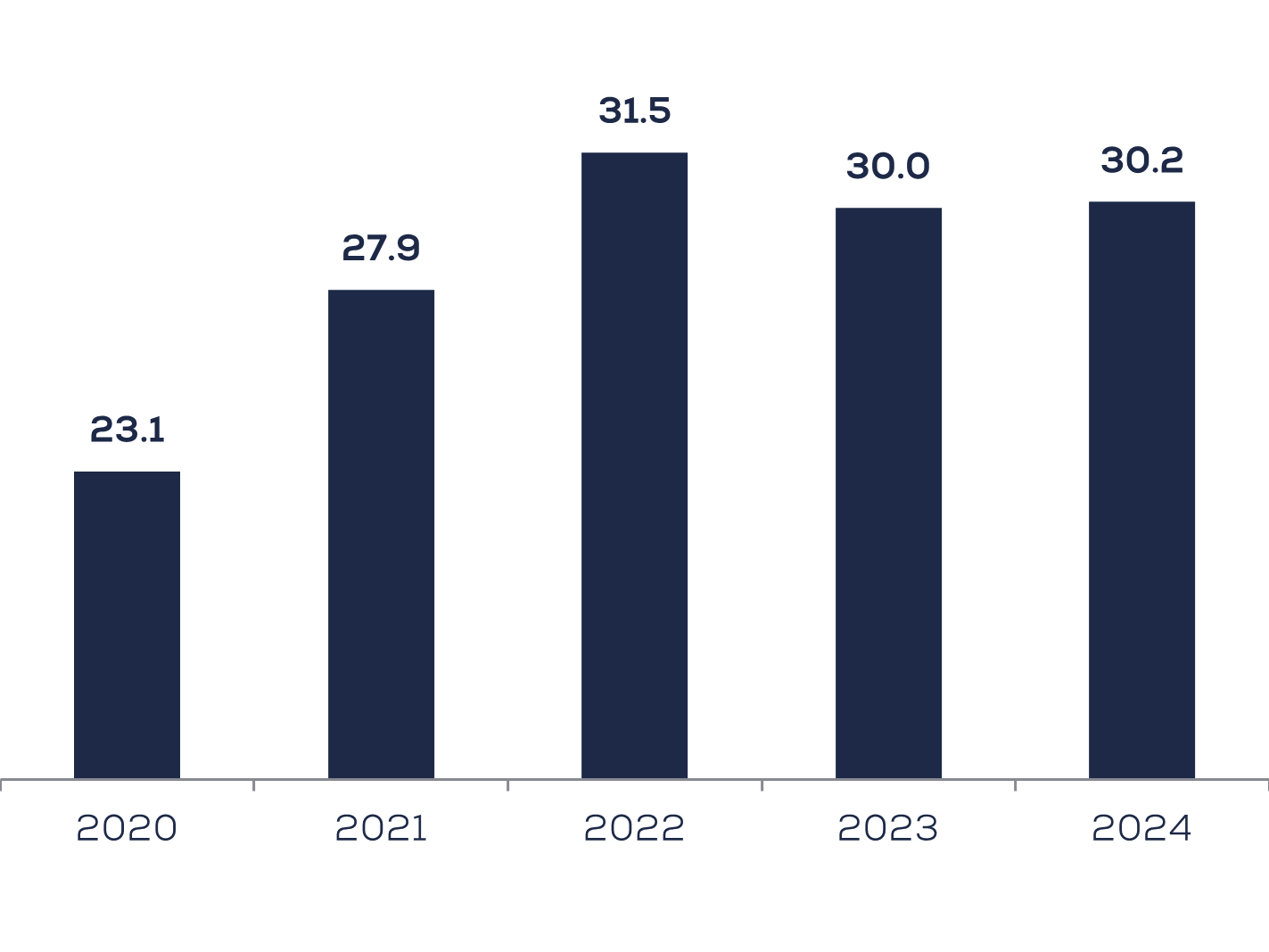

Chez Thom Group, le projet SoftPOS illustre de façon concrète le lien entre paiement et chiffre d’affaires. Dans un réseau de bijouteries sollicité lors de temps forts, la capacité à encaisser vite devient critique. En transformant smartphones et terminaux mobiles en points d’encaissement complets, l’enseigne a désengorgé les files d’attente et limité les ventes perdues. « Ce projet a permis de réaliser en moyenne 20 % des ventes via ce canal en période de forte affluence, avec des pics à plus de 50 % dans certains magasins », détaille Jérémy Hugues. Il a « évité des pertes de ventes et justifié le coût de déploiement par un gain de chiffre d’affaires direct ».

Chez Christian Louboutin, la lutte contre la fraude a été érigée en véritable levier de performance. Avant le projet, le dispositif reposait sur un outil de scoring standard et une forte proportion de revues manuelles, de l’ordre de 15 à 20 % des transactions, avec un niveau de rejets jugé trop élevé. La mise en place d’un système complémentaire, fondé sur le machine learning et une base de données enrichie, a changé la donne. « Nous avons déployé un système complémentaire basé sur le machine learning et une base de données enrichie », explique Chloée Daullé. « Le pourcentage de transactions revues a été divisé par deux, les rejets ont fortement diminué et l’aide à la décision a considérablement fluidifié les processus ». Le résultat est une hausse nette du taux d’acceptation, une réduction du temps de traitement et un meilleur recentrage des équipes sur les clients à forte valeur, « tout en maintenant un niveau de fraude stable ».

Reste la question, essentielle, de la fraude, qui clôturait la session. Pour Jérémy Hugues, l’objectif n’est pas d’atteindre un hypothétique risque zéro, mais de trouver le bon niveau. « Pas de fraude n’est pas nécessairement synonyme de gestion optimale de la fraude », rappelle-t-il. Un niveau de chargeback nul peut traduire un excès de blocages sur des transactions parfaitement légitimes, donc une destruction silencieuse de chiffre d’affaires. L’analyse doit descendre au niveau des motifs de refus, de leur origine – PSP, émetteur, règles internes – et du parcours d’authentification, notamment avec 3D Secure. « Trop de 3DS, c’est moins de frictionless, donc un taux d’acceptation en baisse », souligne-t-il encore. La gestion de la fraude devient « un jeu d’équilibre entre niveau de fraude et taux d’acceptation », qui doit être piloté conjointement par la trésorerie et les métiers – commerce, digital, service client.

Chez Back Market, Laurène Lecomte constate de son côté une montée en puissance d’une fraude qu’elle qualifie de « commerciale » : abus des politiques de retour, fraude aux remboursements, litiges de type « commercial chargebacks ». « Les clients jouent sur le flou lié à la nature de la marketplace : qui a raison entre le vendeur et l’acheteur ? », note-t-elle. « Les fraudeurs s’adaptent et, par effet de vase communicant, ce sont les chargebacks commerciaux qui se retrouvent en première ligne ». La réponse passe par un renforcement des processus de remboursement et le recours à l’intelligence artificielle pour détecter les schémas récurrents et les comportements anormaux.

Au terme de ces échanges, une ligne de force se dessine : la monétique n’est plus un simple centre de coûts. Entre BNPL, orchestration des paiements, SoftPOS, KPIs de conversion et pilotage fin de la fraude, elle devient un champ stratégique à part entière. À condition qu’un expert – trésorier, directeur des paiements, ou hybride des deux – prenne clairement en charge le sujet, avec une obsession : transformer chaque promesse de moyen de paiement en valeur mesurable pour l’entreprise.

Emmanuel Léchère

L’euro digital n’est-il qu’une version publique du virement instantané ?

Lors de son keynote aux Journées de l’AFTE, Pierre-Antoine Vacheron, directeur général de Worldline, a rappelé une réalité simple mais dérangeante : déployer Wero et l’euro digital représentera un coût et un investissement pour l’ensemble des acteurs.

La vraie question devient alors : quelle valeur ajoutée à un virement émis par une banque centrale plutôt que par une union de banques privées ?

Les solutions de paiements instantanés comme Wero, couvrant la France, la Belgique et l’Allemagne, ou encore Bizum, pour l’Espagne et le Portugal, sont déjà opérationnelles. Pour Pierre-Antoine Vacheron, pas de rapprochement à envisager sur ces solutions pour l’instant. Le véritable enjeu est d’assurer l’interopérabilité : comment faire en sorte qu’un commerçant puisse accepter facilement tous ces wallets locaux, alors que chaque pays reste très attaché à sa solution nationale ?

Sur les stablecoins, la perspective est tout aussi structurante : avec le développement de l’« agentic commerce », la programmabilité des paiements pourrait devenir un puissant accélérateur de leur adoption. Un sujet qui devrait toutefois prendre plusieurs années, peut-être une décennie, selon le directeur général de Worldline.