Apparu dans les années 90 dans les secteurs de l’hôtellerie, du luxe et du tourisme, le change dynamique se généralise progressivement. Pour Samantha Felipe-Lopez et Mélina Le Sauze, de l’équipe conseil en trésorerie de Redbridge, ce développement s’explique notamment par la simplicité de mise en œuvre du service et le gain financier qu’il apporte au commerçant.

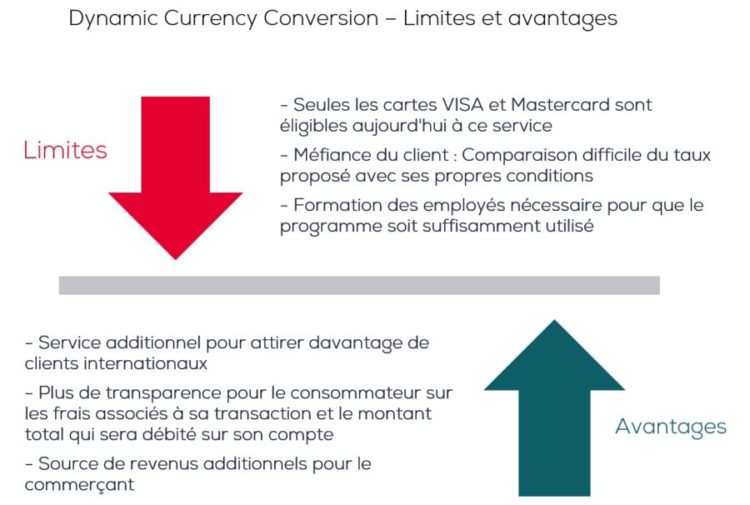

Le change dynamique, également connu sous son acronyme anglais DCC ou Dynamic Currency Conversion, est un service de conversion instantané d’un paiement par carte dans la devise de préférence du porteur qui est proposé sur le terminal de paiement du commerçant. Apparu dans les années 90 dans les secteurs de l’hôtellerie, du luxe et du tourisme, ce service se généralise progressivement aux secteurs « grands publics », notamment la grande distribution. Ce développement s’explique notamment par la simplicité de mise en œuvre (application à télécharger sur le Terminal de Paiement Electronique – TPE – ou sur les sites ecommerce des marchands) d’une part, et le gain financier que représente ce service pour le commerçant d’autre part.

La proposition de valeur du service réside dans la possibilité pour des clients de régler dans la devise de leur carte, en ayant connaissance au moment du passage en caisse du taux de change et de la commission de change appliquée (autour de 3 % en moyenne). La commission de change (marge) est à partager entre trois parties prenantes :

- le commerçant, qui commercialise le produit dans son point de vente ;

- l’opérateur DCC, qui assure le service de change ;

- l’acquéreur, qui assure la remise des fonds en compensation.

Les termes du partage entre les parties prenantes ne sont ni égalitaires, ni normés. Et en tant qu’apporteur d’affaires, le commerçant est légitime à négocier plus qu’un tiers des revenus générés par la solution.

Différents types de prestataires commercialisent des services de DCC. Il peut s’agir d’entreprises de service de conversion, telles Global Blue, Fintrax, Fexco ou Monex ; des acquéreurs ayant noué des partenariats avec ces services de conversion ; ou encore des prestataires d’acquisition de cartes ayant élargi leur périmètre d’intervention pour inclure la DCC.

Le volet acquisition doit être traité avec un soin tout particulier lors de la sélection d’un prestataire de DCC. Il faut s’assurer notamment de la compatibilité technique et commerciale entre l’opérateur DCC et un acquéreur. En effet, certains opérateurs présentent volontiers leur solution comme agnostique et vantent sa facilité de mise en place. Ces discours commerciaux occultent parfois le fait que des acquéreurs de premier plan ont déjà privilégié d’autres partenariats et ne sont pas connectés à tous les opérateurs DCC… La vigilance s’impose.

Aussi, avant de se lancer dans la sélection d’un prestataire de service DCC, il convient de définir précisément ses critères de sélection. Quelles sont les devises que le système doit impérativement gérer pour répondre aux besoins de ma clientèle ? Quel est le niveau de partage de la marge souhaité pour profiter d’un complément de revenu acceptable ? De quel niveau de reporting de suivi de l’activité ai-je besoin ? Quels supports et soutien à la formation le prestataire peut-il apporter à mes équipes pour obtenir les taux de conversion les plus élevés ? Et enfin, vérifier si les acquéreurs peuvent se connecter aux opérateurs DCC en réclamant un niveau raisonnable de revenus sur ce service, avec des conditions d’acquisition des cartes ‘DCCisées’ optimisées.