Le marché du NEU CP à court terme présente une capacité d’accueil d’entreprises de taille intermédiaire encore largement inexploitée, souligne Olivier Talvard, Senior Director chez Redbridge

La récente réforme du marché du Negotiable EUropean Commercial Paper (NEU CP) a permis, entre autres, d’unifier les deux segments historiques du compartiment court terme parisien, à savoir les Certificats de Dépôt Négociables (CDN) émis par les banques, d’une part, et les Billets de Trésorerie (BT) émis par les entreprises, d’autre part.

Cette unification peut faire craindre à certains émetteurs entreprises une forme de concurrence de la part des émetteurs de la catégorie « financiers & assimilés », à un moment ou un autre. Il est vrai que l’encours du marché des CDN est monté par le passé jusqu’à € 466 mrds (le 22 mai 2009) alors qu’il stagne aujourd’hui autour de € 200 mrds, et ce depuis début 2016. Quel impact aurait une remontée des besoins des banques d’une centaine de milliards d’euros sur les prix payés et sur la liquidité disponible alors pour les émetteurs corporates actifs sur ce marché ?

L’unification peut susciter une autre lecture. En mettant sur un pied d’égalité les emprunteurs financiers et les emprunteurs corporates, elle a valeur de symbole. Ce n’est que justice, alors qu’il s’agit d’un univers où la contrepartie investisseur prend un risque à court terme vis-à-vis de l’émetteur, et ce pour une durée de quelques mois, au maximum douze. Le passé récent a révélé que les banques ne sont pas plus protégées d’une tension de trésorerie soudaine, que les entreprises grandes ou de taille intermédiaire disposant d’un programme de NEU CP.

Fondre de cette manière l’ensemble des émetteurs de NEU CP CT dans un seul et même silo fait immédiatement ressortir le poids des émetteurs financiers. Sur les 229 émetteurs recensés fin septembre, 120 appartiennent à la catégorie ‘financiers et assimilés’ pour un montant global d’emprunts de € 210 mrds au 21 septembre, c’est-à-dire prés de 80% de l’encours total de NEU CP CT. En comparaison, il y a 93 émetteurs non financiers, qui pèsent € 44 mrds soit 17% de l’encours total du marché !

Pour ainsi dire, presque toutes les banques exerçant en France sont présentes sur ce marché : les plus grandes banques de réseau bien sûr, comme les institutions financières de taille modeste : Banque Marze, Delubac & Cie, Banque Chalus, Banque Chabrière, etc. Cette prépondérance n’est pas nouvelle. Le marché des titres de créances négociables a toujours été dominé par les émetteurs financiers, naturellement plus affûtés que les entreprises en matière de financements. Viennent ensuite, en nombre significatif, les grands corporates ; la quasi-totalité des entreprises du CAC 40 disposent d’un programme et sont actifs sur ce marché ; seuls 3 corporates composant l’indice lui tournent le dos.

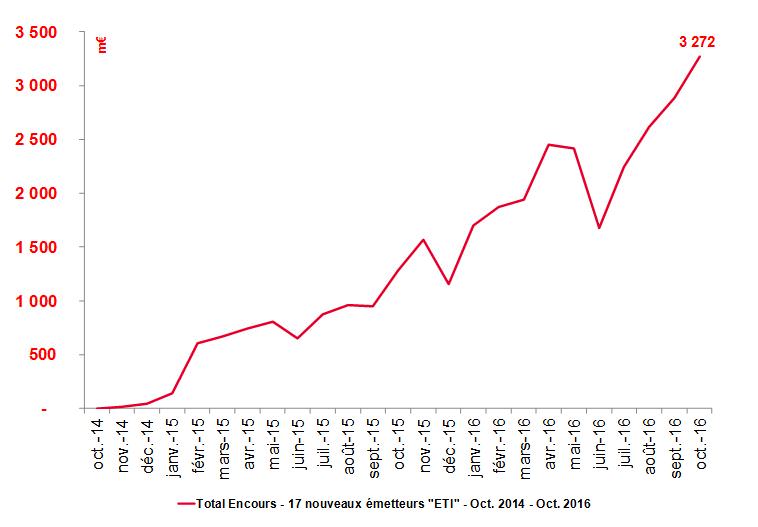

L’anomalie que constitue la faible représentation d’entreprises de taille intermédiaire se corrige progressivement. 17 entreprises de taille moyenne (*) sont ainsi arrivées sur ce marché depuis exactement 2 ans, avec un vrai succès comme l’illustre la croissance de leurs encours cumulés (et consécutivement le rehaussement progressif du plafond de certains de ces programmes) :

(*) : Altran Technologies – ANF Immobilier – Econocom Group – Elis – Foncière de Paris – Gemalto – Grandvision Finance – Ingenico Group – Ipsen – Korian – Le Noble Âge – Mersen – NGE – Roquette Frères – Sopra Steria Group – STEF – Teleperformance

Mais le phénomène, encouragé par nombre d’observateurs, est en réalité un goutte d’eau sur le marché. L’encours cumulé des nouveaux arrivants ne représente en effet que 1,2 % du stock total de NEU CP à Court Terme…

Il y a donc probablement, dans les conditions générales actuelles, une capacité d’accueil largement inexploitée. Un rapide tour d’horizon des entreprises du SBF 80 (complété du CAC 40, cet indice construit le SBF 120) montre que près de 60% d’entre elles ne profitent pas encore de ce marché ultra compétitif. Pourtant, une part importante de ces groupes navigueraient avantageusement sur les eaux du marché du NEU CP, aujourd’hui si favorables.

Les investisseurs aussi y seraient gagnants, en arbitrant partiellement les tombereaux d’encours à coupon négatif par quelques insertions calculées, prudentes, dans les bilans de telles entreprises.

A titre d’illustration, rappelons que les nouvelles émissions libellées en € des financières au cours du mois de septembre ont fait perdre plus de € 25 m à leurs investisseurs. € 25 m de pertes définitives, et ce juste pour septembre. A combien s’élève la facture depuis le printemps 2015 date à laquelle sont apparus les premiers coupons négatifs sur ce marché ? Quel est le seuil de la douleur pour les investisseurs souscripteurs ?

Il est donc hautement probable qu’une partie d’entre eux soient réceptifs à ce qu’une nouvelle vague d’émetteurs corporate de taille intermédiaire se profile et que le mouvement de démocratisation du marché NEU CP s’accélère vraiment.