La pandémie de COVID-19 a contraint les trésoreries à assurer une continuité de service dans un contexte de confinement et d’urgence absolue sur le pilotage de la liquidité. Comment les éditeurs de solutions de trésorerie (Treasury Management Systems – TMS) ont-ils aidé leurs clients à gérer cette situation inédite ? Entre le 6 et le 10 avril, 15 éditeurs de logiciels de trésorerie se sont confiés à Redbridge sur leurs retours d’expérience à date et les adaptations de leurs services et de leurs offres.

L’enquête fait ressortir la résilience des technologies mobiles des solutions de trésorerie, même si les éditeurs indiquent avoir dû adapter et renforcer leur niveau de service pour faciliter le maintien des activités, ainsi que le pilotage de la liquidité et des risques de leurs clients. Au plan commercial, beaucoup révèlent avoir lancé dès l’annonce du confinement des dispositifs commerciaux en soutien des entreprises sous diverses formes : mises à disposition de plateformes de trésorerie aux fonctionnalités allégées à titre gracieux, remises sur les frais d’implémentation, reports de facturation, etc.

Activation des Plans de Continuité d’Activité (PCA)

A mesure que le confinement des populations en Europe et aux Etats-Unis se profilait, les entreprises ont activé leur PCA. La trésorerie, maillon essentiel du fonctionnement de l’entreprise, était bien évidemment concernée. « Heureusement, les technologies et solutions actuelles permettent à la majeure partie des trésoriers de continuer leurs activités même confinés à la maison », témoigne Jérémy Cocqueel, director – channel sales Europe chez FIS. D’après Guillaume Douarre, senior account executive chez Serrala « les sociétés les mieux préparées sont celles qui se sont engagées dans des projets d’optimisation et digitalisation de leurs processus. Cela leur permet de maintenir une activité constante malgré l’absence de personnel ».

Pour Jérôme Brun, VP strategic advisory chez Kyriba, les difficultés se sont concentrées sur les entreprises « moins bien connectées, qui ont pu se trouver ralenties voire stoppées en raison de structures informatiques insuffisamment calibrés », c’est notamment le cas pour les entreprises hébergeant leur outil de trésorerie sur site et « dont l’architecture technique ne permet pas l’accès à distance : absence de VPN, limites de serveurs qui ont pu être sur-sollicités, connectivité plus lente, etc » précise Thierry Miskaoui, VP strategy and operations chez TreasuryXpress. De toute évidence, les Directions des Systèmes d’Information (DSI) ont été fortement sollicitées pour offrir la disponibilité nécessaire au fonctionnement des outils de trésorerie.

Les solutions de trésorerie en mode hébergé (Cloud / SaaS) ont semble-t-il passé l’épreuve de la mobilité puisque « les clients ayant des outils Cloud ont pu fonctionner normalement » précise Jérôme Brun. Pour David Freulon, directeur commercial chez 3V Finance, « ces solutions sont propices au télétravail imposé par cette crise, car elles permettent par conception, la sécurisation des accès à distance et offrent l’adaptabilité nécessaire pour répondre aux besoins des utilisateurs où qu’ils soient ». Un constat partagé par Alexandre Bromberg, directeur commercial chez Diapason, selon qui les « services reposent d’ores et déjà sur des infrastructures sécurisées et délocalisées accessibles sur des postes de travail distants ». Cependant, cela n’empêche pas certains éditeurs de « renforcer certaines capacités d’infrastructure SaaS pour répondre à la sollicitation » comme en témoigne José Teixeira, senior market manager chez Sage.

« Certains de nos clients ont profité de la crise pour utiliser la version web de notre offre SaaS ou accélérer leur processus de migration de leur infrastructure « On-premise » vers notre « Cloud privé » constate 3V Finance. Sage, de son côté, a dû « accélérer ses processus et se montrer agile pour permettre à ses clients de migrer rapidement sur l’environnement Cloud ».

Des éditeurs en définitif bien préparés pour répondre à ce genre de situation

Comme l’ensemble des entreprises en France et à l’étranger, les éditeurs d’outils de trésorerie ont dû s’adapter dans une situation contrainte pour maintenir à un niveau satisfaisant la disponibilité de leurs plateformes, supports et services associés. « Nous avons-nous aussi dû activer notre PCA pour faire face aux mesures promulguées par le gouvernement pour combattre la propagation du Covid-19 », témoigne Olivier Bastin, directeur commercial chez ACA, et qui précise que leur «niveau de services est totalement identique à celui avant le déclenchement du PCA ».

Jérôme Brun évoque un faible impact de la décision de confiner les collaborateurs, « le télétravail est une pratique courante chez Kyriba, quelles que soient les fonctions ». Pour Benjamin Knierim, sales director EMEA chez Bellin, « la crise a fait prendre conscience que de nombreux services peuvent être fournis à distance. C’est particulièrement vrai pour les services de conseils et d’implémentation des outils de trésorerie qui ont pu être réalisés quasiment intégralement à distance ces dernières semaines ». Propos confirmés par Patrick Bert, directeur des opérations chez Neofi, pour qui « la crise est révélatrice d’un mode de travail qui était jusqu’alors en gestation et de l’obligation de pouvoir travailler à distance par n’importe quel moyen ».

Gérer la liquidité – la priorité première des trésoriers

En ce qui concerne l’utilisation des plateformes de trésorerie, Olivier Rathouis observe pour Finance Active un niveau d’activité accru à partir du 17 mars « notamment sur la consultation des données de marchés, mais surtout sur nos nombreux outils de simulation comme par exemple les simulations sur les tirages des lignes de crédits confirmées par les banques, les stress tests ou encore les impacts sur les activations des covenants ». Certains clients « conscients des enjeux stratégiques que représente le pilotage de la liquidité » ont élargi le périmètre fonctionnel de leur outil de trésorerie et « nous sollicitent actuellement pour mettre en œuvre des projets d’implémentation du module de prévisions moyen & long terme », souligne Alexandre Bromberg.

Des éditeurs ont dû adapter, à la marge, leurs solutions pour répondre aux nouvelles demandes de leurs clients. Concernant le report d’échéances qui a été proposé aux entreprises par les banques, Finance Active déclare « être largement sollicitée techniquement sur la mise en œuvre et l’intégration de ces reports dans nos plateformes de gestion de la dette » et a « ainsi initié les développements nécessaires » pour répondre à ce besoin.

Au service des entreprises

La grande majorité des éditeurs indiquent avoir renforcé leurs dispositifs de support et d’accompagnement depuis le début de la crise : extension des heures d’ouverture du support, élargissement et renforcement des services de Tierce Maintenance Applicative (TMA) et de consulting, etc. Ces dispositifs furent bien souvent accompagnés d’opérations commerciales avec la vente à prix coutant voire la gratuité de certains services.

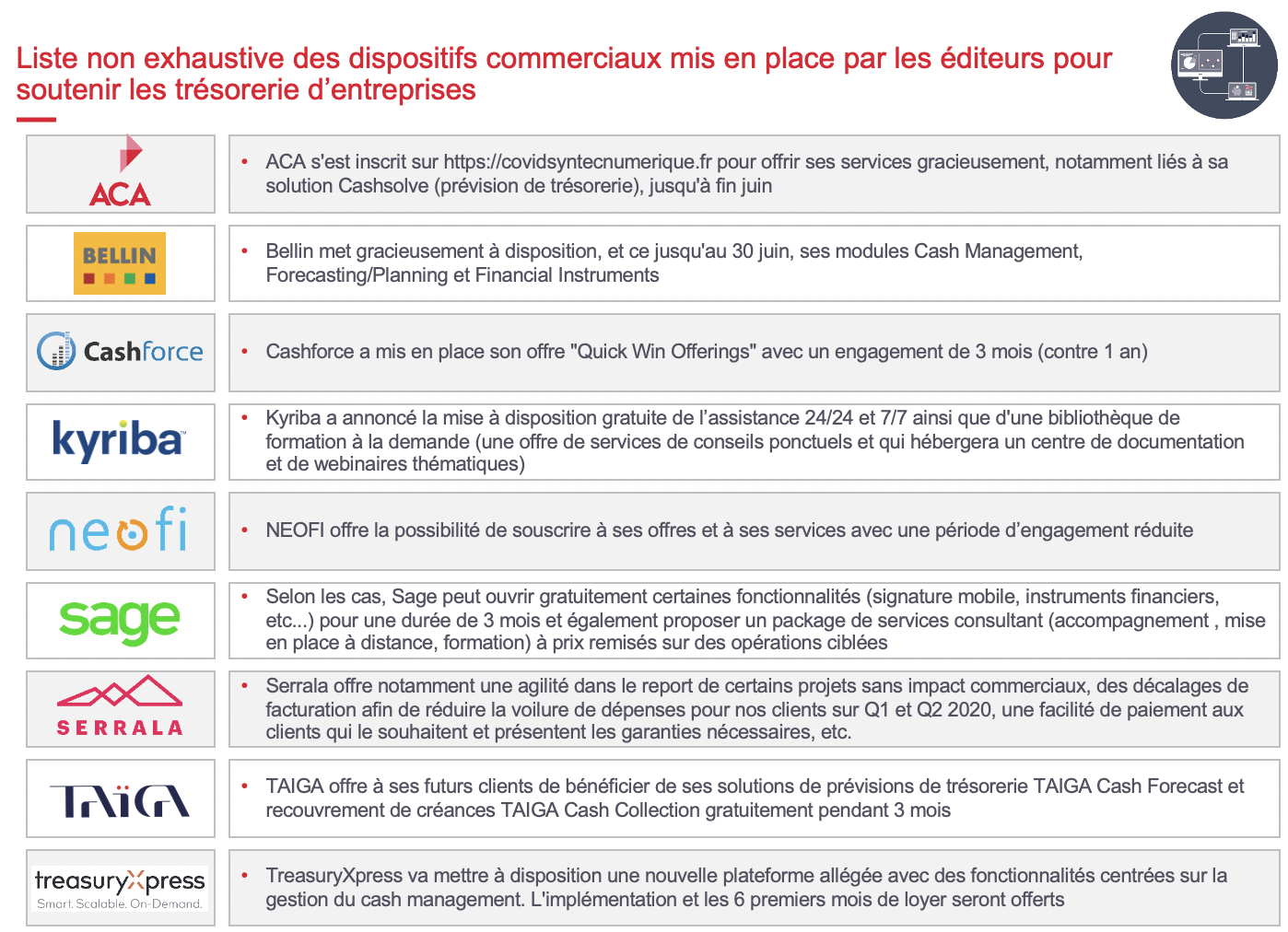

Certains éditeurs mettent à disposition de manière gracieuse, pour des durer limitées – souvent 3 mois voire 6 mois – leurs plateformes (voir illustration ci-dessous). Il s’agit souvent de plateformes simplifiées où seules certaines fonctionnalités sont accessibles (cash management, prévision de trésorerie, instruments financiers, etc.). Ces offres sont plus communément observées chez les éditeurs de solutions Cloud dont le business modèle est plus propice à ce type d’opération commerciale. Dans certains cas plus spécifiques, l’implémentation peut être remisée, voire offerte.

Enfin, certains éditeurs proposent davantage de souplesse sur les engagements contractuels avec un décalage de facturation ou des facilités de paiements par exemple, ou bien des périodes d’engagement réduites à 1 an voire à quelques mois (contre 3 ans pour les outils cloud).