Pour la troisième année consécutive, les plus grands corporates cotés français ont continué de contracter de la dette, sans employer les fonds nouvellement levés. C’est ce que révèle la nouvelle étude des rapports annuels des 101 sociétés non financières et foncières composant l’indice SBF 120. La croissance régulière du ratio Trésorerie / Capitaux permanents au sein des grands groupes laisse entrevoir une pression des actionnaires pour mener prochainement des opérations de croissance externe ou pour rendre la trésorerie excédentaire.

La marge opérationnelle et la capacité d’autofinancement des corporates du SBF 120 est en amélioration constante.

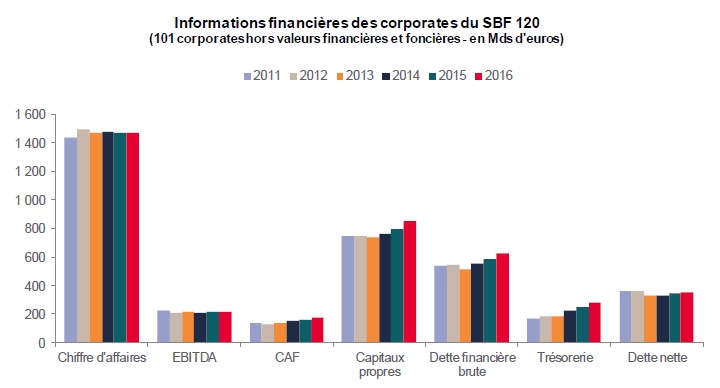

- Les principales sociétés non financières cotées françaises ont enregistré une croissance quasi-nulle de leur chiffre d’affaires

(inférieure à 0,3%) au cours de l’exercice 2016, à 1.469 milliards d’euros. - L’EBITDA progresse légèrement à 216 milliards d’euros (+ 1,5%) et la capacité d’autofinancement continue de s’inscrire en

forte progression (+4,8%), à 173 milliards d’euros. - La dette brute des 101 entreprises du panel a encore progressé de 35 milliards d’euros, à 625 milliards d’euros (+5,9%).

- Pour la troisième année consécutive, la majeure partie de la dette nouvellement contractée n’a pas été employée, comme en

témoigne la nouvelle augmentation significative de la trésorerie (+23 milliards d’euros sur un an, +70 milliards sur trois ans). - Sur un an, la dette nette progresse légèrement, à 349 milliards d’euros (+3,5%).

L’attentisme des entreprises se traduit par une nouvelle amélioration significative des profils de crédit.

La hausse sensible de la capacité d’endettement soulève de nombreuses questions.

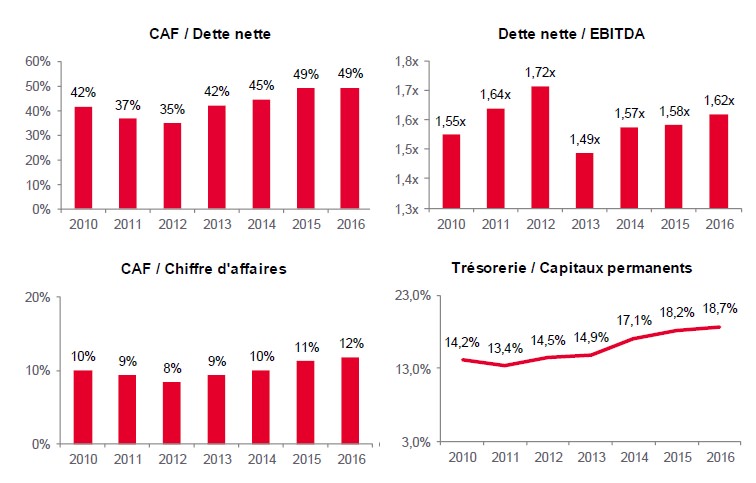

- Avec un ratio CAF/dette nette de 50 % en moyenne, le profil de crédit des corporates du SBF 120 est aujourd’hui clairement positionné dans la catégorie « strong investment grade ».

- Au cours des cinq derniers exercices, le ratio CAF/chiffre d’affaires a progressé de moitié, passant de 8% à 12%. Les efforts portés sur la génération de cash depuis 2012 augmentent d’autant plus la capacité d’endettement additionnel des grands groupes.

- La croissance régulière du ratio Trésorerie / Capitaux permanents (fonds propres+dette) laisse entrevoir une pression des actionnaires pour mener des opérations de croissance externe (avec des risques élevés vu les niveaux de valorisation actuels) ou pour rendre la trésorerie excédentaire depuis de nombreuses années.

La trésorerie des grands groupes est largement mobilisable pour financer des plans d’investissement et de croissance.

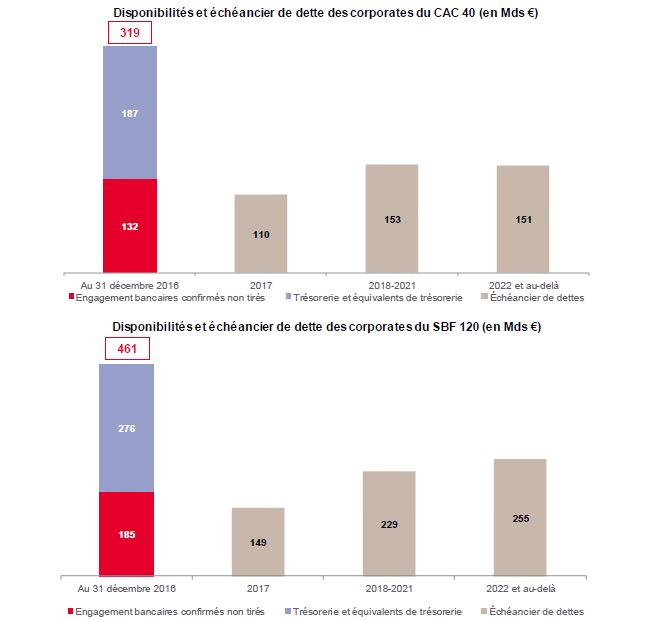

- Le profil de maturité reflète bien l’activité intense de renégociation des conditions des crédits syndiqués et de refinancement de dette obligataire au cours des deux dernières années.

- Le ratio de couverture des engagements à moins d’un an (par la trésorerie et les lignes de liquidité disponible) reste stable, autour de 3,1, un chiffre très significatif.

- Les lignes de liquidité confirmées couvrent aisément les échéances de dette à moins d’un an (1,25x pour le SBF 120).

- Une trésorerie significative de 276 milliards n’est pas nécessaire au maintien d’un profil de liquidité.

La répartition entre financements intermédiés et désintermédiés a trouvé un point d’équilibre.

Les directions financières ont plus largement recours aux outils de financement complémentaires.

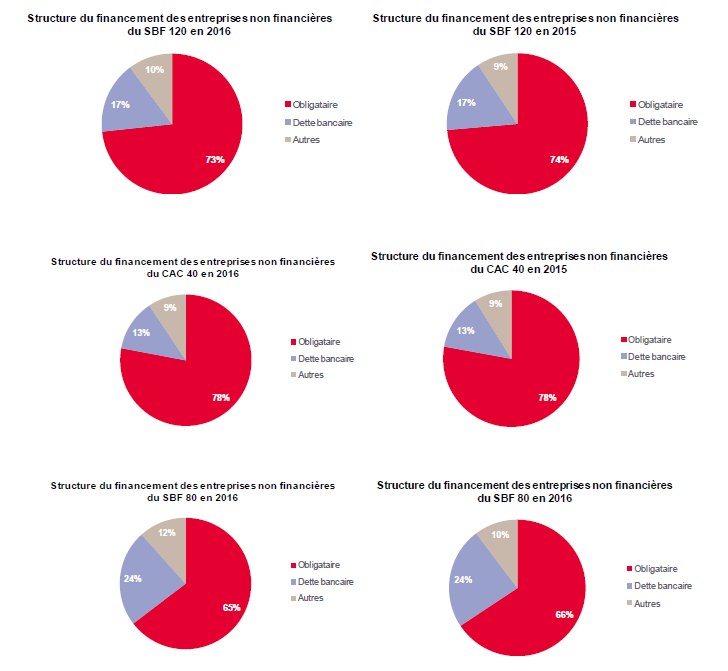

- La part des financements obligataires (cotés et privés réunis) dans la dette brute des corporates du SBF 120 a reculé d’un point l’an dernier.

- Sur les sociétés de l’indice CAC 40, la part des financements obligataire ressort à 78%. Sur les sociétés de l’indice SBF 120 hors CAC 40, elle est de 65%.

- Le poids des autres financements s’accroit sensiblement dans la structure d’endettement des groupes du SBF 120 hors CAC 40 (+ 2 points, à 12%), reflétant la mise en place de nombreux programmes d’affacturage notamment.

- La répartition des financements est désormais stable au sein des groupes du SBF 120. Une vague de fusions-acquisitions pourrait changer cette donne, avec des opérations qui ne seraient pas nécessairement financées par les banques mais par les investisseurs institutionnels.

Près de la moitié du SBF 120 communique publiquement sur des projets d’investissements ambitieux à moyen terme.

Ces projets d’investissements représentent près de 125 milliards d’euros.

Les financements négociés dans l’urgence d’une transaction étant généralement non pérennes, et souvent coûteux, il convient de préparer en amont sa stratégie de levée de fonds avant d’approcher les banques d’affaires.

- Evaluer la pertinence ou non d’un financement relais (bridge finance) par rapport au préfinancement de la transaction?

- Affiner le positionnement crédit de l’entreprise pour ne pas surpayer son financement.

- Clarifier la capacité d’endettement additionnelle et le besoin éventuel de fonds propres.

- Elargir les sources de financement pour ne pas dépendre d’un seul type de prêteur.

- Anticiper la gestion des waivers et le refinancement de la dette cible.

- Analyser l’impact d’éventuelles clauses de changement de contrôle.