Les demandes de remboursement des consommateurs sur les transactions à distance (Card Not Present – CNP) constituent un problème en expansion pour les commerçants. Cet article répond aux questions qui me sont les plus fréquemment posées en rendez-vous sur les principes élémentaires de la rétrofacturation (ou chargebacks) et ce qu’il convient de faire pour maîtriser ses dérives.

- Qu’est-ce qu’un chargeback ?

- Comment obtenir un chargeback ?

- À quoi ressemble le processus de chargeback ?

- Quels sont les codes de chargeback ? Pourquoi un code ne reflète-t-il pas toujours la véritable raison de la demande de remboursement ?

- Quand un chargeback devient-il une perte financière pour les commerçants ? Comment faire face à la prévention de la fraude de la procédure de chargeback ? Existe-t-il un moyen fiable d’assurer la protection des commerçants ?

Examinons de plus près les éléments de base des chargebacks, le processus standard et les moyens dont disposent les commerçants pour atténuer les risques associés et réduire leurs pertes.

Qu’est-ce qu’une rétrofacturation ou chargeback ?

Un chargeback est le processus par lequel le titulaire d’une carte conteste une transaction effectuée par carte de débit ou de crédit auprès de sa banque émettrice, au lieu du commerçant, afin de demander un remboursement suite à un paiement qu’il considère frauduleux ou pour lequel il considère ne pas avoir obtenu le bien ou service acheté.

Comment les consommateurs peuvent-ils initier un chargeback ?

Les consommateurs n’ont pas besoin de contacter les commerçants, et le font d’ailleurs rarement, avant de demander un chargeback, même si cela peut sembler être la première étape naturelle.

Pour initier un chargeback, le titulaire de la carte contacte sa banque et fournit des informations sur le litige, comme une fraude ou la non-réception d’une commande. Les banques ont facilité ce processus : souvent, les consommateurs peuvent lancer une rétrofacturation par le biais de leur application bancaire mobile. La banque examine alors la transaction et, si elle juge que le motif de la contestation est valable, elle émet un crédit provisoire sur le compte du client et débite immédiatement le commerçant du montant contesté. La banque accorde parfois au client un crédit provisoire pour le débit pendant qu’elle enquête sur la validité de la réclamation. Le client devra fournir des preuves de la réclamation.

Quelle est la procédure de chargeback pour un commerçant ?

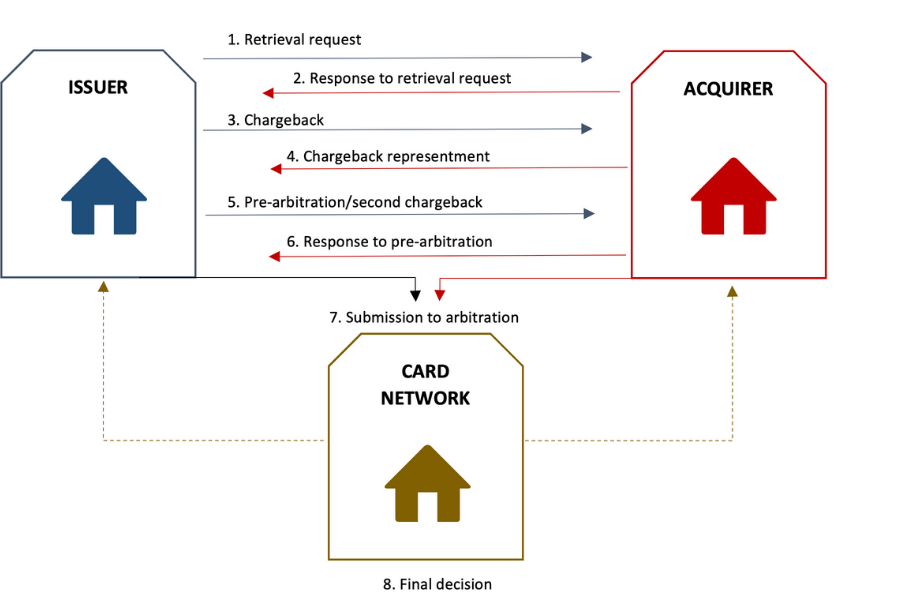

Les demandes de chargeback sont initiées par le titulaire de la carte, évaluées par la banque du titulaire de la carte, et acceptées ou représentées par le commerçant. Une représentation, ou une nouvelle présentation de la transaction, se produit lorsque le commerçant croit en la validité de sa transaction ou a déjà effectué un remboursement. En cas de désaccord entre le titulaire de la carte et le commerçant (et leurs banques respectives), l’une ou l’autre des parties peut recourir à l’arbitrage afin que le réseau de cartes, aussi connu comme ‘scheme’ de carte, prenne une décision finale. L’arbitrage n’intervient qu’après que la transaction a été représentée et que le client a déposé une rétrofacturation supplémentaire.

Le processus standard de chargeback comporte huit étapes.

- Demande de récupération : La banque émettrice de la carte demande à la banque acquéreur de fournir des informations supplémentaires pour une transaction donnée.

- Réponse à la demande de recherche : Sur la base des informations fournies, la banque acquéreur et la banque émettrice résolvent le litige, si possible. Sinon, la banque acquéreur transmet une notification de rétrofacturation au commerçant.

- Chargeback : Le titulaire de la carte conteste une transaction qui a été effectuée sur son compte bancaire. L’émetteur examine d’abord le différend, puis en informe l’acquéreur, qui en informe le commerçant.

- Représentation du chargeback : Le commerçant accepte la rétrofacturation ou la conteste en soumettant les preuves nécessaires (preuves irréfutables) à son acquéreur, qui les envoie à la banque du titulaire de la carte.

- Pré-arbitrage ou deuxième chargeback : Après avoir examiné les preuves fournies par l’acquéreur et vérifié auprès du titulaire de la carte, l’émetteur approuve ou rejette la contestation. Si l’émetteur approuve la contestation, le crédit provisoire est annulé et renvoyé au commerçant. Si l’émetteur rejette la contestation, il ouvre un pré-arbitrage (Visa) ou un second débit compensatoire (Mastercard).

- Réponse au pré-arbitrage (ou au second chargeback) : Le commerçant doit fournir une réponse et confirmer s’il accepte ou rejette le pré-arbitrage ou le second chargeback.

- Soumission à l’arbitrage : À ce stade, si la banque émettrice n’accepte toujours pas les preuves fournies par l’acquéreur, la rétrofacturation peut être soumise au réseau de cartes pour une décision finale.

- Décision finale : Le réseau de cartes examine les preuves et prend une décision finale. La partie perdante est alors débitée du montant de la rétrofacturation et des frais de traitement.

Que sont les codes de motifs de rétrofacturation ?

Les codes de motifs informent les commerçants de la raison pour laquelle le client conteste une transaction, sur la base des informations qu’il a fournies à sa banque. Les banques émettrices suivent des règles standard pour valider une rétrofacturation et l’associer à un code de motif spécifique en fonction des preuves fournies.

Types de chargebacks

Les chargebacks peuvent être classés en trois catégories : fraude criminelle, erreur du commerçant et « friendly fraud » (qui pourrait se traduire en français « fraude amicale »). Chaque catégorie résulte de circonstances différentes et doivent donc être traitées différemment.

- Fraude criminelle

Les chargebacks pour fraude criminelle se produisent lorsqu’un escroc ou un voleur d’identité effectue une transaction non autorisée sur une carte de crédit. Nous conseillons vivement aux commerçants de ne pas perdre de temps ni de ressources à tenter de les contester. Toutefois, les commerçants peuvent réduire ces chargebacks en mettant en place de puissants systèmes antifraude qui permettent de définir une stratégie précise.

- Erreur du commerçant

Les chargebacks par erreur du commerçant se produisent lorsque le débit compensatoire est dû à une erreur commise par le commerçant, comme l’expédition d’un mauvais produit, d’un produit endommagé ou défectueux, ou la non-livraison du produit. Ce type de litige peut parfois être représenté efficacement, mais l’action la plus recommandée est d’identifier et de réparer la vraie cause de l’erreur.

- Friendly fraud

Les chargebacks pour friendly fraud concernent les clients qui abusent de la procédure de rétrofacturation en déclarant des transactions valables comme étant frauduleuses afin d’obtenir un remboursement. Les clients peuvent agir de la sorte de manière délibérée, par erreur ou par confusion.

Étonnamment, la friendly fraud est le type de chargeback le plus courant, puisqu’elle représente 60 % à 80 % de l’ensemble des rétrofacturations. Vient ensuite l’erreur du commerçant, qui représente 10 % à 20 % de toutes les rétrofacturations. Seuls 5 à 10 % des cas concernent une fraude criminelle.

Code du chargeback et raison véritable

Lorsque la procédure de rétrofacturation est utilisée légitimement, les codes de motifs de rétrofacturation correspondent la plupart du temps à la réalité sous-jacente, sur la base des preuves fournies par le titulaire de la carte et de l’analyse de la banque du titulaire de la carte. La seule exception serait une erreur de la banque du titulaire de la carte lors du dépôt de la rétrofacturation.

Cependant, en particulier dans le cas de la friendly fraud, les clients abusent de la procédure de rétrofacturation et, par conséquent, un code de motif de rétrofacturation peut en fait cacher un cas de fraude. Par exemple, un client affirme qu’il n’a pas reçu un produit expédié alors qu’il l’a reçu. C’est pourquoi les rétrofacturations doivent être analysées en profondeur afin d’en identifier la vraie cause, et les commerçants doivent mettre en œuvre des solutions pour empêcher ou du moins limiter ces cas de figure.

Les risques de chargeback pour les commerçants

Responsabilité et authentification forte du client

Les commerçants sont par défaut responsables des chargebacks et ont la charge de la preuve en cas de litige. Si le commerçant ne prend aucune mesure, le consommateur gagne par défaut.

Depuis le 1er octobre 2015, les commerçants qui acceptent les transactions de proximité (Card Present – CP) et qui ne sont pas équipés d’un lecteur de cartes EMV sont responsables de certains types de transactions frauduleuses. Si un fraudeur paie avec une carte EMV contrefaite et que le commerçant n’a pas de lecteur de carte EMV, ce qui signifie que le commerçant devrait faire glisser la bande magnétique au lieu d’insérer la puce EMV, le commerçant serait responsable de cette charge. Le transfert de responsabilité a joué un rôle important dans l’accélération de l’adoption de la norme EMV, qui est un moyen de paiement beaucoup plus sûr, tant pour les clients que pour les commerçants.

Outre le risque financier, l’utilisation d’une carte EMV pour le paiement est devenue la norme pour la plupart des clients car elle est beaucoup plus sûre. L’acceptation des cartes à puce protège non seulement les commerçants contre la fraude, mais permet également aux clients de payer de la manière qu’ils préfèrent.

Pour les transactions CNP, le commerçant est automatiquement responsable, sauf si une authentification forte du client (SCA) est utilisée. Même si la plupart des acquéreurs contestent actuellement les débits compensatoires dus à une fraude criminelle – sans que le commerçant ait à intervenir – certains acquéreurs demandent encore aux commerçants de fournir une preuve d’authentification 3D Secure. S’ils ne fournissent pas cette preuve, le commerçant subit une perte qui aurait pu être facilement évitée.

Dans les deux cas, le commerçant est toujours responsable des chargebacks dus à ses propres erreurs.

3D Secure peut sembler être la solution parfaite pour atténuer le risque de rétrofacturation, car la responsabilité est transférée à la banque émettrice. Cependant, l’application systématique de SCA peut devenir un véritable tueur de conversion.

Développer une stratégie de rétrofacturation

Si nous prenons en compte tous les coûts associés à la fraude (i.e. frais, marchandise, distribution…), chaque euro fraudé coûte au total aux entreprises 3,36 euros, contre 3,13 euros en 2019 et 2,40 euros en 2016, selon LexisNexis Risk Solutions. Cela rend l’élaboration d’une stratégie de lutte contre la fraude essentielle pour les commerçants.

La première étape de la prévention des chargebacks chez les commerçants consiste à déterminer le degré de vulnérabilité du commerçant et son appétit pour le risque. En d’autres termes, quel niveau de risque le commerçant est-il prêt à prendre pour maximiser ses revenus ?

La deuxième étape consiste pour les commerçants à analyser la source des chargebacks. L’analyse doit commencer par les codes de motif de rétrofacturations, suivis d’une analyse plus approfondie pour identifier les véritables causes si elles diffèrent. Cette étape vise à identifier les chargebacks qui sont liés à une fraude criminelle, ceux associés à des erreurs du commerçant et ceux qui sont très probablement dus à une friendly fraud.

Prendre les mesures nécessaires

La troisième étape consiste à prendre des mesures pour commencer à éliminer chaque type de chargeback.

Le premier type de rétrofacturation auquel il faut s’attaquer est la fraude criminelle. Il existe de nombreuses façons d’améliorer la protection contre la fraude criminelle. Vous devez être équipé d’un outil de scoring puissant qui vous permet d’identifier les transactions frauduleuses avant qu’elles ne se produisent (prévention de la fraude par rétrofacturation), tout en limitant les faux positifs (clients légitimes bloqués par l’outil antifraude). Les commerçants ne se rendent pas compte de l’argent qu’ils laissent sur la table en bloquant des clients réels qui sont prêts à payer et qui ont des fonds sur leur compte bancaire.

Les erreurs des commerçants sont le deuxième type de rétrofacturation qu’il convient de réduire car elles relèvent de la responsabilité du commerçant. Les erreurs du commerçant peuvent aller de la présence d’étapes inutiles dans le parcours du client à une politique de remboursement peu claire. Une analyse correcte de l’environnement de paiement et des besoins du commerçant est nécessaire pour identifier les processus et les outils à mettre en œuvre afin d’éviter les débits compensatoires liés aux erreurs du commerçant.

Le type de rétrofacturation le plus difficile à réduire est la friendly fraud. La friendly fraud est presque impossible à prévenir car, par définition, ce type de fraude est perpétré par de vrais clients. Il est donc essentiel de mettre en place un processus efficace de traitement de ce type de chargeback.

Les commerçants peuvent adopter et suivre plusieurs bonnes pratiques pour aider à réduire les rétrofacturations dues à de mauvaises politiques de remboursement et de retour.

En général, une analyse approfondie de l’environnement du commerçant peut aider à prévenir certains types de rétrofacturation. Chaque commerçant a des besoins qui lui sont propres, en fonction de sa stratégie et de son organisation interne. En conséquence, il n’existe pas de solution unique pour traiter l’épineux problème des chargebacks.