La pandémie a démontré l’intérêt des solutions de paiement mobiles pour limiter les risques de transmission des virus en point de vente. Pour Mélina Le Sauze, director chez Redbridge, l’enjeu pour chaque commerçant n’est plus de savoir s’il faut ou non accepter des solutions de paiement mobiles, mais de déterminer sans attendre lesquelles sont les plus adaptées à son activité, aux besoins de sa clientèle et à l’impératif de continuité d’activité dans un contexte de crise sanitaire.

Demain, la majorité des moyens de paiement seront numériques et mobiles, à base de QR Code ou de technologie NFC, et proposeront des services à valeur ajoutée comme des offres promotionnelles, des cartes multidevises, des dépôts ou encore des prêts approuvés instantanément.

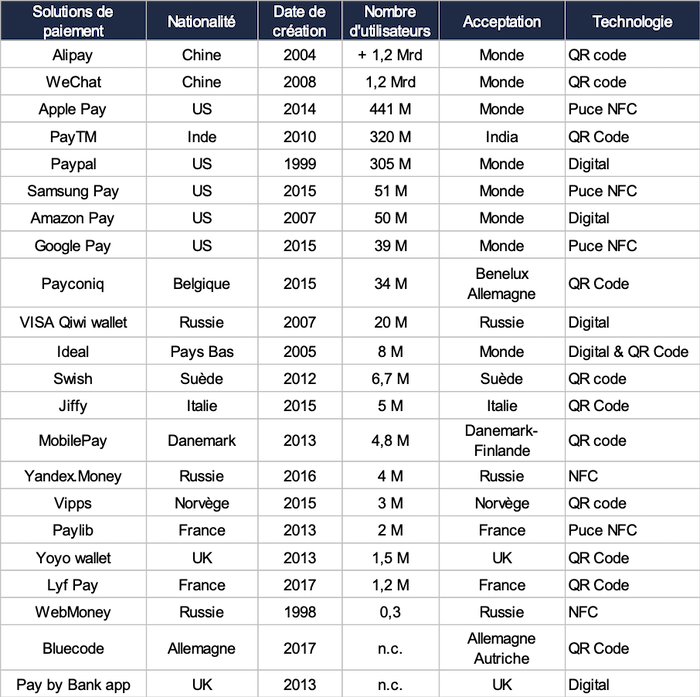

Le panorama des solutions innovantes en matière de paiement qui suit esquisse la vision de l’avenir des paiements.

Les paiements mobiles comme alternatives à la carte

Ces dix dernières années se sont développés les paiements via mobile au travers de différentes technologies, permettant de transformer nos smartphones en moyens de paiement, que ce soit pour des transactions en magasins ou en ligne. Des portefeuilles électroniques sont apparus pour effectuer des paiements sans contact sur la base de différentes technologies : la NFC pour une grande partie de l’Europe et de l’Amérique du Nord ou la lecture d’un QR Code, notamment en Chine.

Le nombre d’utilisateurs de portefeuilles électroniques (wallets) dans le monde a dépassé le milliard en 2019. Plus des deux tiers de ces utilisateurs vivent dans la région Asie-Pacifique, la Chine représentant à elle seule près de 50 %, avec les solutions Alipay et WeChat. Dans ce pays, le portefeuille numérique est le premier choix national parmi les solutions de paiement. La plupart des transactions en e-commerce et en magasins reposent sur ces applications plutôt que sur les cartes, offrant même au porteur un large éventail de services associés (offres promotionnelles, placements, assurance, réservation de voyage, etc.). Cette même tendance semble se dessiner dans des pays voisins, comme à Singapour, en Inde, etc.

Les solutions américaines utilisables partout dans le monde telles qu’Apple Pay, Google Pay ou encore Amazon Pay représentent plus de 5 % des paiements par cartes, avec Apple Pay en leader. Les perspectives d’évolution de ce dernier sont fortes, avec des prévisions allant jusqu’à 10 % des paiements par cartes d’ici à 2024, en pénétrant davantage les marchés européen et asiatique.

En Europe, les paiements mobiles sont utilisés quotidiennement par des millions de personnes au travers d’un choix abondant. Au-delà des solutions internationales, comme Apple Pay, Google Pay et Samsung Pay, il existe un nombre considérable d’initiatives locales disponibles en Europe, comme Payconiq (Allemagne, Belgique, Pays-Bas), Bluecode (Allemagne), Paylib et Lyf Pay (France), Yoyo Wallet (Royaume-Uni), Jiffy (Italie), etc. Dans les pays nordiques, près de 50 % de la population a recours à un wallet, grâce notamment aux solutions MobilePay, lancée par la Danske Bank au Danemark, Vipps de DNB en Norvège, et Swish développée grâce à l’effort conjoint des banques suédoises ; elles ont ainsi réussi à acquérir 13 millions d’utilisateurs parmi les 27 millions d’habitants des pays nordiques.

Le succès des wallets est tel en Asie ou encore dans les pays nordiques que, progressivement, leur utilisation s’ouvre au-delà de leurs frontières, à l’image du géant chinois Alipay qui a déployé sa solution de paiement dans 110 pays, ou encore la solution iDEAL, qui est utilisée par plus de la moitié de la population néerlandaise, où trois grands marchands asiatiques ont décidé d’attirer davantage d’acheteurs bataves sur leurs sites d’e-commerce en proposant iDEAL comme option de paiement. Après cela, leurs commandes en provenance des Pays-Bas ont augmenté de près de 80 % (source Stripe’s report “The state of European checkouts in 2020”).

Extrait des portefeuilles électroniques existant dans le monde

Les freins au développement des wallets

À ce jour, dans certains pays européens, les utilisateurs d’iPhone ne peuvent pas utiliser leur portefeuille pour payer, car la majorité des banques nationales n’ont pas mis en œuvre Apple Pay, notamment en Belgique où un seul des grands établissements financiers, BNP Paribas Fortis, le propose. En France, la couverture du marché n’est pas totale, 90 % des banques seulement ont un accord avec ce géant américain.

Les portefeuilles électroniques prenant en charge les QR Codes présentent une faiblesse pour pénétrer davantage le marché en Europe : le manque d’équipement dans les points de vente. À l’exception des caisses intégrées de type supermarché ayant des douchettes pouvant lire les QR Codes, le commerçant doit investir dans un équipement adapté (TPE) pour scanner ou générer un QR Code pouvant être 20 % plus cher que les modèles de terminaux sans cette technologie.

Pour des paiements sans contact en point de vente, il est nécessaire d’avoir le parc de TPE acceptant cette fonctionnalité. En France, cette méthode de paiement est plus que plébiscitée de nos jours. Elle représentait 20 % des achats avant la Covid-19, mais n’est proposée que par 70 % des commerçants de proximité, selon le Groupement des Cartes Bancaires.

Enfin, seuls 70 % des sites e-commerce sont en mesure d’accepter des paiements via les wallets. L’ensemble des marchands n’ont pas des solutions flexibles pouvant onboarder toutes les solutions de paiement et doivent ainsi revoir leurs partenariats avec leur plateforme de paiement permettant d’accepter les wallets appropriés.

Les changements de parcours clients

Avec la fermeture de nombreux points de vente durant la Covid-19 et les problématiques actuelles de distanciation en magasin, les habitudes de consommation ont profondément été bouleversées et ce contexte va accélérer l’évolution du parcours d’achat. Les commerçants et leurs prestataires ont dû repenser les expériences pour faire face à ces contraintes. L’e-commerce, le drive ou encore le click & collect furent largement plébiscités, mais ces solutions digitales n’ont pas été les seules à être prisées par les commerçants.

La solution de paiement Paybylink (paiement par lien), historiquement utilisée par les centres d’appels et appréciée par les maisons de luxe pour une saisie en toute sécurité des données de paiement par le client lui-même, s’est développée ces derniers mois pour répondre au nombre limité de points de contact en magasin et à l’inexistence d’un site Internet pour certains commerçants. Avec ce dispositif, le magasin ou le centre d’appels peut créer très simplement une page de paiement en ligne après avoir pris la commande et envoyer automatiquement le lien par courriel, SMS, QR Code… pour le règlement. La mise à disposition des produits varie ensuite, avec retrait en magasin ou livraison de proximité. De nombreux acteurs se positionnent sur ce sujet (Adyen, Stripe, SSP, Paytweak, Wordline…).

L’acceptation des espèces étant plus limitée, les commerçants ont équipé rapidement de terminaux mobiles (mPOS) de nombreux points de vente ou des employés dans le cas de livraison. Ce produit est en plein essor depuis quelques années et évolue peu à peu vers les technologies acceptant d’intégrer une application sur un mobile permettant de devenir le terminal de paiement (TapOnPhone). De nombreux Proof Of Concepts sont en cours en attendant que le PCI Council publie le cahier des charges de sa certification dans les prochains mois.

Dans cette mouvance de recherche d’innovations sur les paiements en ligne, les quatre géants des cartes de crédit – Visa, Mastercard, American Express et Discover – se sont associés en 2019 pour créer une option « Click to Pay » pour les sites d’achat en ligne. L’objectif est de proposer un moyen plus pratique de régler ses achats en ligne sans avoir à saisir les informations relatives à sa carte de crédit, tout en sécurisant la transaction. Ce système vise à réduire la fraude dans l’environnement du commerce électronique, comme le fait la puce EMV au point de vente physique. L’expérience est très similaire au processus de paiement via PayPal ; le consommateur ne saisit qu’une seule fois ses coordonnées via ce système et peut ainsi se connecter à son compte de paiement lorsque le logo « Click to Pay » apparaît, puis choisit sa carte de paiement stockée.

Quel avenir pour la carte bancaire dans le monde ?

Malgré la percée importante des portefeuilles électroniques, la carte reste le moyen de paiement préféré des consommateurs. Ainsi, les établissements bancaires investissent dans le développement de nouvelles générations de cartes.

La première à se lancer dans les tests de cartes de crédit sécurisées grâce à la biométrie, par reconnaissance de l’empreinte digitale, fut NatWest, l’année passée. Grâce à un capteur biométrique, le porteur de la carte pourra ainsi payer en validant son achat avec son empreinte digitale, et sans limite de plafond. L’appétence pour cette technologie était forte avant la COVID-19 et aura certainement beaucoup de succès dès sa disponibilité sur le marché. En France, BNP Paribas, Crédit Agricole et Société Générale prévoient le lancement de cartes biométriques d’ici à la fin de l’année, après les avoir testées ces derniers mois auprès de leurs employés.

BNP Paribas parle également d’une carte avec capteur d’empreintes prévue pour fin 2020, permettant de réduire les risques des porteurs de cartes du piratage via un système « anti sans-contact » pour rassurer les réfractaires au paiement sans contact.

Dans un esprit de digitalisation , les demandes de cartes virtuelles sont en hausse pour des usages personnels et professionnels. L’avantage de ce mode de paiement est d’être délivré instantanément aux clients à distance et sans procédure administrative ennuyeuse. Une telle carte peut être liée à la fois au portefeuille domestique et aux principaux portefeuilles mobiles. En France, Société Générale a lancé la carte digitale instantanée (CDI), issue d’un partenariat avec Apple et disponible pour les versions Android d’ici à la fin de l’année. Cette carte, totalement virtuelle, permet à tout client ayant fait opposition sur sa carte de disposer d’une version digitalisée de sa future carte sur son mobile, pouvant être utilisée immédiatement…

À l’image du portefeuille Alipay, les banques accélèrent leur numérisation et proposent des offres plus attrayantes en combinant les technologies de cartes et de paiement avec, en plus, des services à valeur ajoutée – tels que les prêts en ligne instantanés, les dépôts et les opérations multidevises.

Le nombre de transactions cross-border est en forte progression. En France, 61 % des sites leaders vendent désormais à l’international et 27 % ont une présence sur les market places présentes à l’international, d’après les dernières statistiques de la Fédération d’e-commerce et de la vente à distance (Fevad). Proposées principalement par les banques en ligne ou les néobanques telles que Revolut ou N26, les cartes multidevises permettent aux porteurs la réalisation de très grosses économies sur les opérations faites à l’étranger. Le principe est de lier à la même carte plusieurs comptes dans différentes devises. Ces derniers sont alimentés par transfert d’argent. Ce produit augmente la transparence des paiements transfrontaliers en communiquant au titulaire de la carte les taux de change appliqués au moment du paiement. La banque tire ses revenus de la conversion des devises qu’elle achète directement en Bourse ou en ligne par l’intermédiaire d’un partenaire.

Pour en savoir plus, lisez vite notre nouvelle enquête !

La nouvelle revue des moyens de paiements de Redbridge donne la parole aux responsables monétique en entreprise, aux prestataires de services de paiements, aux éditeurs et aux banquiers. Leurs témoignages sont complétés par l’analyse de nos consultants en trésorerie pour saisir l’ensemble des enjeux et des tendances du monde de la monétique.

Paiements innovants, paiements instantanés, e-commerce, fraude, sécurité, schéma directeur des paiements… Sur tous ces sujets, notre nouvelle publication présente le positionnement des acteurs de l’industrie des paiements et fournit un guide sur qui peut faire quoi dans la réussite de votre projet monétique.

A retrouver dans notre ouvrage :

- Le point de vue de Jean-Michel Chanavas, délégué général de Mercatel

- Analyse – L’avenir des paiements

- Analyse – E-commerce, une stratégie pour maximiser ses ventes et lutter contre la fraude

- Observatoire 2020 du virement instantané – Enquête auprès des banques, des éditeurs et des PSP

Ainsi que nos entretiens avec :

- Michel Yvon, Décathlon

- Charles Lutran, Critéo

- Isabelle Olivier, SWIFT…